La tasa interna de rendimiento agrupada (PIRR) es un método para calcular la tasa interna de rendimiento (TIR) general de una cartera que consta de varios proyectos mediante la combinación de sus flujos de efectivo individuales. Para calcular esto, necesita conocer no solo los flujos de efectivo recibidos, sino también el momento de esos flujos de efectivo. La TIR global de la cartera se puede calcular a partir de este conjunto de flujos de efectivo.

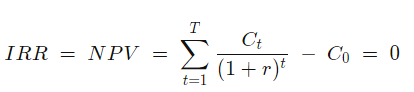

La tasa interna de rendimiento combinada se puede expresar como una fórmula:

dónde:

IRR = tasa interna de retorno

NPV = valor presente neto

Ct = los flujos de efectivo combinados esperados en el momento

tr = la tasa de rendimiento libre de riesgo

CONSEJOS CLAVE

- La TIR combinada (PIRR) es un método para calcular los rendimientos de una serie de proyectos simultáneos en los que se calcula una TIR a partir de los flujos de efectivo agregados de todos los flujos de efectivo.

- La TIR combinada es la tasa de rendimiento a la que los flujos de efectivo descontados (el valor actual neto) de todos los proyectos en el agregado son iguales a cero.

- El concepto de TIR mancomunada se puede aplicar, por ejemplo, en el caso de un grupo de capital privado que tenga varios fondos.

Comprensión de la tasa de rendimiento interna combinada

La tasa interna de rendimiento (TIR) es una métrica utilizada en el presupuesto de capital para estimar la rentabilidad de las inversiones potenciales. La tasa interna de rendimiento es una tasa de descuento que hace que el valor actual neto (VAN) de todos los flujos de efectivo de un proyecto en particular sea igual a cero. Los cálculos de la TIR se basan en la misma fórmula que el VPN. La TIR combinada es la tasa de rendimiento a la que los flujos de efectivo descontados (el valor actual neto) de todos los proyectos en el agregado son iguales a cero

La tasa de rendimiento interna combinada (PIRR) se puede utilizar para encontrar la tasa de rendimiento general para una entidad que ejecuta varios proyectos o para una cartera de fondos, cada uno de los cuales produce su propia tasa de rendimiento. El concepto de TIR mancomunada se puede aplicar, por ejemplo, en el caso de un grupo de capital privado que tenga varios fondos. La TIR combinada puede establecer la TIR general para el grupo de capital privado y es más adecuada para este propósito que, por ejemplo, la TIR promedio de los fondos, que puede no brindar una imagen precisa del desempeño general.

PIRR versus TIR

La TIR calcula el rendimiento de un proyecto o inversión en particular en función de los flujos de efectivo esperados asociados con ese proyecto o inversión. En realidad, sin embargo, una empresa emprenderá varios proyectos simultáneamente y debe averiguar cómo presupuestar su capital entre ellos. Este problema de proyectos concurrentes es especialmente frecuente en fondos de capital riesgo o de capital privado que proporcionan capital a varias empresas de cartera en un momento dado. Si bien puede calcular las TIR por separado para cada uno de estos proyectos, la TIR agrupada mostrará una imagen más coherente de lo que está sucediendo teniendo en cuenta todos los proyectos al mismo tiempo.

Limitaciones de PIRR

Al igual que con la TIR, la PIRR puede ser engañosa si se usa aisladamente. Dependiendo de los costos de inversión iniciales, un grupo de proyectos puede tener una TIR baja pero un VAN alto, lo que significa que, si bien el ritmo al que la empresa ve los rendimientos de una cartera de proyectos puede ser lento, los proyectos también pueden agregar mucho de valor global para la empresa.

El otro problema que es exclusivo de PIRR es que, dado que los flujos de efectivo se combinan de varios proyectos, puede ocultar los proyectos con un desempeño deficiente y silenciar el efecto positivo de los proyectos lucrativos. Se debe realizar una TIR tanto individual como agrupada para identificar la existencia de valores atípicos.