La relación precio-ganancias (P / E Price-Earnings) es la relación para valorar una empresa que mide el precio actual de sus acciones en relación con sus ganancias por acción (EPS). La relación precio-ganancias también se conoce a veces como múltiplo de precio o múltiplo de ganancias.

Los inversores y analistas utilizan las relaciones P / E para determinar el valor relativo de las acciones de una empresa en una comparación de manzanas con manzanas. También se puede utilizar para comparar una empresa con su propio registro histórico o para comparar mercados agregados entre sí o en el tiempo.

CONSEJOS CLAVE

- La relación precio-ganancias (relación P / E) relaciona el precio de las acciones de una empresa con sus ganancias por acción.

- Una relación P / E alta podría significar que las acciones de una empresa están sobrevaloradas o que los inversores esperan altas tasas de crecimiento en el futuro.

- Las empresas que no tienen ganancias o que están perdiendo dinero no tienen una relación P / E ya que no hay nada que poner en el denominador.

- En la práctica, se utilizan dos tipos de relaciones P / E: P / E adelante y atrás.

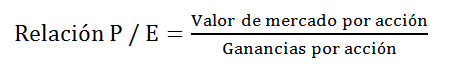

Fórmula y cálculo de la relación P / E

Los analistas e inversores revisan la relación P / E de una empresa cuando determinan si el precio de la acción representa con precisión las ganancias por acción proyectadas. A continuación, se muestra la fórmula y el cálculo utilizados para este proceso.

Para determinar el valor P / E, uno simplemente debe dividir el precio actual de las acciones por las ganancias por acción (EPS). El precio actual de las acciones (P) puede obtenerse conectando el símbolo de cotización de una acción en cualquier sitio web de finanzas, y aunque este valor concreto refleja lo que los inversores deben pagar actualmente por una acción, el BPA es una cifra un poco más nebulosa.

EPS viene en dos variedades principales. La primera es una métrica que aparece en la sección de fundamentos de la mayoría de los sitios de finanzas; con la notación “P / E (TTM)”, donde “TTM” es un acrónimo de Wall Street para “últimos 12 meses”. Este número indica el desempeño de la compañía durante los últimos 12 meses. El segundo tipo de EPS se encuentra en la publicación de resultados de una empresa, que a menudo proporciona una guía de EPS. Esta es la conjetura mejor informada de la compañía sobre lo que espera ganar en el futuro.

A veces, los analistas están interesados en las tendencias de valoración a largo plazo y consideran las medidas P / E 10 o P / E 30, que promedian los últimos 10 o últimos 30 años de ganancias, respectivamente. Estas medidas se utilizan a menudo cuando se trata de medir el valor general de un índice bursátil, como el S&P 500, ya que estas medidas a más largo plazo pueden compensar los cambios en el ciclo económico. La relación P / U del S&P 500 ha fluctuado desde un mínimo de alrededor de 6x (en 1949) a más de 120x (en 2009). El P / U promedio a largo plazo para el S&P 500 es de alrededor de 15 veces, lo que significa que las acciones que componen el índice colectivamente tienen una prima 15 veces mayor que sus ganancias promedio ponderadas.

Precio-beneficio a plazo

Estos dos tipos de métricas de EPS se tienen en cuenta en los tipos más comunes de relaciones P / E: el P / E adelantado y el P / E final. Una tercera variación, menos común, utiliza la suma de los dos últimos trimestres reales y las estimaciones de los dos trimestres siguientes.

El P / U adelantado (o adelantado) utiliza una guía de ganancias futuras en lugar de cifras finales. A veces llamado “precio estimado a ganancias”, este indicador prospectivo es útil para comparar las ganancias actuales con las ganancias futuras y ayuda a proporcionar una imagen más clara de cómo serán las ganancias, sin cambios ni otros ajustes contables.

Sin embargo, existen problemas inherentes con la métrica P / U anticipada, es decir, las empresas podrían subestimar las ganancias para superar el P / U estimado cuando se anuncien las ganancias del próximo trimestre. Otras empresas pueden exagerar la estimación y luego ajustarla en su próximo anuncio de ganancias. Además, los analistas externos también pueden proporcionar estimaciones, que pueden diferir de las estimaciones de la empresa, creando confusión.

Precio-beneficio final

El P / U final se basa en el rendimiento pasado al dividir el precio actual de la acción por las ganancias totales de EPS durante los últimos 12 meses. Es la métrica de P / E más popular porque es la más objetiva, asumiendo que la empresa informó las ganancias con precisión. Algunos inversores prefieren mirar el P / E final porque no confían en las estimaciones de ganancias de otra persona. Pero el P / U final también tiene su parte de deficiencias, es decir, el desempeño pasado de una empresa no indica un comportamiento futuro.

Por lo tanto, los inversores deben comprometer dinero en función del poder de ganancias futuras, no del pasado. El hecho de que el número de EPS se mantenga constante, mientras que los precios de las acciones fluctúan, también es un problema. Si un evento importante de la compañía hace que el precio de las acciones suba o baje significativamente, el P / U final reflejará menos esos cambios.

La relación P / E final cambiará a medida que se mueva el precio de las acciones de una empresa, ya que las ganancias solo se publican cada trimestre, mientras que las acciones cotizan día tras día. Como resultado, algunos inversores prefieren el P / U adelantado. Si la relación P / U a futuro es más baja que la relación P / U final, significa que los analistas esperan que las ganancias aumenten; si el P / U adelantado es más alto que la relación P / U actual, los analistas esperan una disminución en las ganancias.

Valoración de P / E

La relación precio-ganancias o P / E es una de las herramientas de análisis de acciones más utilizadas por inversores y analistas para determinar la valoración de acciones. Además de mostrar si el precio de las acciones de una empresa está sobrevalorado o infravalorado, el P / E puede revelar cómo se compara la valoración de una acción con su grupo industrial o un punto de referencia como el índice S&P 500.

En esencia, la relación precio-ganancias indica la cantidad en dólares que un inversionista puede esperar invertir en una empresa para recibir un dólar de las ganancias de esa empresa. Esta es la razón por la que el P / E a veces se denomina múltiplo de precio porque muestra cuánto están dispuestos a pagar los inversores por dólar de ganancias. Si una empresa cotizaba actualmente a un múltiplo P / U de 20x, la interpretación es que un inversionista está dispuesto a pagar $ 20 por $ 1 de ganancias actuales.

La relación P / E ayuda a los inversores a determinar el valor de mercado de una acción en comparación con las ganancias de la empresa. En resumen, la relación P / E muestra lo que el mercado está dispuesto a pagar hoy por una acción en función de sus ganancias pasadas o futuras. Un P / E alto podría significar que el precio de una acción es alto en relación con las ganancias y posiblemente sobrevalorado. Por el contrario, un P / E bajo podría indicar que el precio actual de las acciones es bajo en relación con las ganancias.

Ejemplo de la relación P / E

Como ejemplo histórico, calculemos la relación P / E para Walmart Stores Inc. (WMT) al 14 de noviembre de 2017, cuando el precio de las acciones de la compañía cerró en $ 91.09.2 Las ganancias de la compañía para el año fiscal que terminó el 31 de enero de 2017 , fue de US $ 13.640 millones y su número de acciones en circulación fue de 3.100 millones. Su EPS se puede calcular como $ 13,64 mil millones / 3,1 mil millones = $ 4,40.3

La relación P / E de Walmart es, por lo tanto, $ 91.09 / $ 4.40 = 20.70x.

Expectativas de los inversores

En general, un P / U alto sugiere que los inversores esperan un mayor crecimiento de las ganancias en el futuro en comparación con las empresas con un P / U más bajo. Un P / E bajo puede indicar que una empresa puede estar infravalorada actualmente o que le está yendo excepcionalmente bien en relación con sus tendencias pasadas. Cuando una empresa no tiene ganancias o registra pérdidas, en ambos casos, P / E se expresará como “N / A”. Aunque es posible calcular un P / E negativo, esta no es la convención común.

La relación precio-ganancias también puede verse como un medio para estandarizar el valor de un dólar de ganancias en todo el mercado de valores. En teoría, al tomar la mediana de las relaciones P / E durante un período de varios años, se podría formular algo así como una relación P / E estandarizada, que luego podría verse como un punto de referencia y usarse para indicar si una acción vale o no. comprar.

P / E vs.Rendimiento de ganancias

La inversa de la relación P / E es el rendimiento de las ganancias (que se puede considerar como la relación E / P). Por lo tanto, el rendimiento de las ganancias se define como EPS dividido por el precio de las acciones, expresado como un porcentaje.

Si la acción A se cotiza a $ 10 y su EPS del año pasado fue de 50 centavos (TTM), tiene un P / U de 20 (es decir, $ 10/50 centavos) y un rendimiento de ganancias del 5% (50 centavos / $ 10 ). Si la acción B se cotiza a $ 20 y su EPS (TTM) fue de $ 2, tiene un P / E de 10 (es decir, $ 20 / $ 2) y un rendimiento de ganancias del 10% ($ 2 / $ 20).

El rendimiento de las ganancias como métrica de valoración de inversiones no se usa tan ampliamente como su relación P / E recíproca en la valoración de acciones. Los rendimientos de las ganancias pueden ser útiles cuando se trata de la tasa de rendimiento de la inversión. Sin embargo, para los inversores en acciones, la obtención de ingresos periódicos por inversiones puede ser secundaria al aumento del valor de sus inversiones a lo largo del tiempo. Esta es la razón por la que los inversores pueden referirse a métricas de inversión basadas en el valor, como la relación P / E, con más frecuencia que el rendimiento de las ganancias al realizar inversiones en acciones.

El rendimiento de las ganancias también es útil para generar una métrica cuando una empresa tiene ganancias nulas o negativas. Dado que este caso es común entre las empresas de alta tecnología, de alto crecimiento o de nueva creación, las EPS serán negativas y producirán una relación P / E indefinida (a veces denominada N / A). Sin embargo, si una empresa tiene ganancias negativas, producirá un rendimiento de ganancias negativo, que puede interpretarse y usarse para comparar.

Relación P / E frente a PEG

Una relación P / U, incluso una calculada utilizando una estimación de ganancias a futuro, no siempre le dice si la P / U es apropiada o no para la tasa de crecimiento prevista de la empresa. Entonces, para abordar esta limitación, los inversores recurren a otra proporción llamada proporción PEG.

Una variación en la relación P / U a futuro es la relación precio-ganancias-crecimiento, o PEG. La relación PEG mide la relación entre la relación precio / ganancias y el crecimiento de las ganancias para proporcionar a los inversores una historia más completa que la P / E por sí sola. En otras palabras, la relación PEG permite a los inversores calcular si el precio de una acción está sobrevalorado o infravalorado analizando tanto las ganancias de hoy como la tasa de crecimiento esperada para la empresa en el futuro. La relación PEG se calcula como la relación precio-ganancias (P / E) de una empresa dividida por la tasa de crecimiento de sus ganancias durante un período de tiempo específico. La relación PEG se utiliza para determinar el valor de una acción en función de las ganancias finales y al mismo tiempo tiene en cuenta el crecimiento futuro de las ganancias de la empresa, y se considera que proporciona una imagen más completa que la relación P / E. Por ejemplo, una relación P / E baja puede sugerir que una acción está infravalorada y, por lo tanto, debería comprarse, pero tener en cuenta la tasa de crecimiento de la empresa para obtener su relación PEG puede contar una historia diferente. Las proporciones de PEG se pueden denominar “trailing” si se utilizan tasas de crecimiento históricas o “forward” si se utilizan las tasas de crecimiento proyectadas.

Aunque las tasas de crecimiento de las ganancias pueden variar entre los diferentes sectores, una acción con un PEG de menos de 1 generalmente se considera infravalorada, ya que su precio se considera bajo en comparación con el crecimiento esperado de las ganancias de la compañía. Un PEG mayor que 1 podría considerarse sobrevalorado, ya que podría indicar que el precio de las acciones es demasiado alto en comparación con el crecimiento esperado de las ganancias de la empresa.

P / E absoluto frente a relativo

Los analistas también pueden hacer una distinción entre la relación P / E absoluta y la relación P / E relativa en su análisis.

P / E absoluto

El numerador de esta relación suele ser el precio actual de las acciones, y el denominador puede ser el EPS final (TTM), el EPS estimado para los próximos 12 meses (P / E adelantado) o una combinación de los EPS finales de los dos últimos trimestres y el P / U adelantado para los próximos dos trimestres. Al distinguir la P / E absoluta de la P / E relativa, es importante recordar que la P / E absoluta representa la P / E del período de tiempo actual. Por ejemplo, si el precio de las acciones hoy es de $ 100 y las ganancias de TTM son de $ 2 por acción, el P / E es 50 ($ 100 / $ 2).

P / E relativo

El P / U relativo compara el P / U absoluto actual con un índice de referencia o un rango de P / U pasados durante un período de tiempo relevante, como los últimos 10 años. El P / E relativo muestra qué parte o porcentaje del P / E pasado ha alcanzado el P / E actual. El P / E relativo generalmente compara el valor P / E actual con el valor más alto del rango, pero los inversores también pueden comparar el P / E actual con el lado inferior del rango, midiendo qué tan cerca está el P / E actual del mínimo histórico.

El P / U relativo tendrá un valor por debajo del 100% si el P / U actual es menor que el valor pasado (ya sea el pasado alto o bajo). Si la medida de P / E relativa es del 100% o más, esto le dice a los inversores que la P / U actual ha alcanzado o superado el valor pasado.

Limitaciones del uso de la relación P / E

Como cualquier otro fundamento diseñado para informar a los inversores sobre si vale la pena comprar una acción o no, la relación precio / beneficio tiene algunas limitaciones importantes que es importante tener en cuenta, ya que a menudo se puede hacer creer a los inversores que existe una única métrica que proporcionará una visión completa de una decisión de inversión, lo que prácticamente nunca es el caso. Las empresas que no son rentables y, en consecuencia, no tienen ganancias, o ganancias por acción negativas, representan un desafío cuando se trata de calcular su P / E. Las opiniones varían sobre cómo lidiar con esto. Algunos dicen que hay un P / E negativo, otros asignan un P / E de 0, mientras que la mayoría simplemente dice que el P / E no existe (no está disponible, N / A) o no es interpretable hasta que una empresa se vuelve rentable para los fines. de comparación.

Una limitación principal del uso de las relaciones P / E surge cuando se comparan las relaciones P / E de diferentes empresas. Las valoraciones y las tasas de crecimiento de las empresas a menudo pueden variar enormemente entre sectores debido tanto a las diferentes formas en que las empresas ganan dinero como a los diferentes plazos durante los cuales las empresas ganan ese dinero.

Como tal, solo se debe usar P / E como una herramienta comparativa cuando se consideran empresas del mismo sector, ya que este tipo de comparación es el único que arrojará información productiva. La comparación de las relaciones P / E de una empresa de telecomunicaciones y una empresa de energía, por ejemplo, puede llevar a uno a creer que una es claramente la inversión superior, pero esta no es una suposición confiable.

Otras consideraciones de P / E

La relación P / U de una empresa individual es mucho más significativa cuando se toma junto con las relaciones P / E de otras empresas del mismo sector. Por ejemplo, una empresa de energía puede tener una relación P / U alta, pero esto puede reflejar una tendencia dentro del sector en lugar de una meramente dentro de la empresa individual. La alta relación P / U de una empresa individual, por ejemplo, sería menos motivo de preocupación cuando todo el sector tiene altas relaciones P / U.

Además, debido a que la deuda de una empresa puede afectar tanto los precios de las acciones como las ganancias de la empresa, el apalancamiento también puede sesgar las relaciones P / E. Por ejemplo, suponga que hay dos empresas similares que difieren principalmente en la cantidad de deuda que asumen. El que tiene más deuda probablemente tendrá un valor P / E más bajo que el que tiene menos deuda. Sin embargo, si el negocio va bien, el que tenga más deudas tendrá mayores ganancias debido a los riesgos que ha asumido.

Otra limitación importante de la relación precio / beneficio es la que se encuentra dentro de la fórmula para calcular la P / E en sí. Las presentaciones precisas e imparciales de las relaciones P / E se basan en datos precisos del valor de mercado de las acciones y de estimaciones precisas de las ganancias por acción. El mercado determina los precios de las acciones a través de su subasta continua. Los precios impresos están disponibles en una amplia variedad de fuentes confiables. Sin embargo, la fuente de información sobre las ganancias es, en última instancia, la propia empresa. Esta única fuente de datos se manipula más fácilmente, por lo que los analistas e inversores confían en los funcionarios de la empresa para proporcionar información precisa. Si se percibe que esa confianza está rota, las acciones se considerarán más riesgosas y, por lo tanto, menos valiosas.

Para reducir el riesgo de información inexacta, la relación P / E es solo una medida que los analistas analizan. Si la empresa manipulara intencionalmente los números para que se vieran mejor y así engañar a los inversores, tendrían que trabajar enérgicamente para estar seguros de que todas las métricas se manipularon de manera coherente, lo cual es difícil de hacer. Es por eso que la relación P / E sigue siendo uno de los puntos de datos de referencia centralizados para analizar una empresa, pero de ninguna manera el único.

Preguntas frecuentes

¿Qué es una buena relación precio / beneficio?

La cuestión de cuál es una buena o mala relación precio / beneficio dependerá necesariamente de la industria en la que opere la empresa. Algunas industrias tendrán una relación precio promedio / ganancias más alta, mientras que otras tendrán relaciones más bajas. Por ejemplo, en enero de 2020, las empresas de carbón estadounidenses que cotizan en bolsa tenían una relación P / E promedio de solo alrededor de 7, en comparación con más de 60 para las empresas de software.4 Si desea tener una idea general de si una P en particular La relación / E es alta o baja, puede compararla con la P / E promedio de los competidores dentro de su industria.

¿Es mejor tener una relación P / E mayor o menor?

Muchos inversores dirán que es mejor comprar acciones en empresas con un P / E más bajo, porque esto significa que está pagando menos por cada dólar de ganancias que recibe. En ese sentido, un P / U más bajo es como un precio más bajo, lo que lo hace atractivo para los inversores que buscan una ganga. En la práctica, sin embargo, es importante comprender las razones detrás del P / E de una empresa. Por ejemplo, si una empresa tiene un P / U bajo porque su modelo de negocio está fundamentalmente en declive, entonces la aparente negociación podría ser una ilusión.

¿Qué significa una relación P / E de 15?

En pocas palabras, una relación P / E de 15 significaría que el valor de mercado actual de la empresa es igual a 15 veces sus ganancias anuales. En otras palabras, si hipotéticamente comprara el 100% de las acciones de la empresa, le llevaría 15 años recuperar su inversión inicial a través de las ganancias continuas de la empresa.