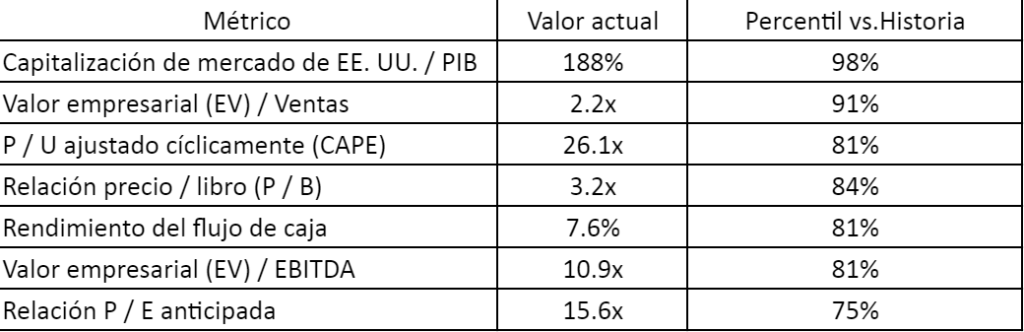

Aunque las acciones estadounidenses han caído drásticamente desde sus máximos históricos, Goldman Sachs advierte que “la valoración del S&P 500 se ha estirado en relación con la historia”. Eso puede ser un eufemismo. Goldman examinó nueve métricas de valoración para el índice S&P 500 (SPX) y descubrió que los valores actuales de siete de ellos están significativamente por encima de los promedios históricos para el período desde 1976, como se detalla en la siguiente tabla. Los datos se basan en el informe de Goldman, que se denomina apropiadamente “Dónde invertir. Perspectiva de la renta variable estadounidense 2019: El retorno del riesgo”.

7 señales de advertencia de valor

Importancia para los inversores

A pesar de una caída del 1,5% en el valor del S&P 500 en lo que va del año hasta el 7 de diciembre, siete de las nueve métricas que estudió Goldman están registrando valoraciones de acciones más altas que entre el 75% y el 98% de las observaciones realizadas desde 1976. En En el caso de una métrica, el rendimiento del flujo de efectivo, que es la relación entre el flujo de efectivo y el precio de las acciones, cuanto menor es la cifra, mayor es la valoración implícita. Por lo tanto, el rendimiento del flujo de efectivo había sido mayor de lo que es ahora el 81% del tiempo desde 1976.

El mercado alcista actual casi ha cuadriplicado los precios de las acciones de EE. UU., Según lo medido por el S&P 500, desde que se puso en marcha hace casi 10 años, en marzo de 2009. A medida que el optimismo de los inversores sobre el crecimiento futuro de las ganancias corporativas se ha expandido durante ese período, también lo han hecho las valoraciones de las acciones. .

El índice CAPE ha atraído la atención particular de los observadores bajistas en 2018, algunos de los cuales lo han citado como una señal de un colapso inminente del mercado. Comenzó el año en su segunda lectura más alta para el S&P 500, por encima de donde estaba antes del Gran Crash de 1929, y solo superado por su valor anterior al colapso de las puntocom de 2000-02, como Investopedia discutió en detalle a principios de este año. . El análisis CAPE utiliza las ganancias por acción (EPS) promedio ajustadas a la inflación de los 10 años anteriores para derivar las valoraciones de las acciones.

El desarrollador del índice CAPE, el Premio Nobel de Economía Robert Shiller de la Universidad de Yale, ha estado advirtiendo que las valoraciones actuales del mercado son insostenibles a largo plazo, como se analiza en otro informe de Investopedia. Está particularmente preocupado por “la falta de escepticismo saludable del público sobre las ganancias corporativas, junto con la ausencia de narrativas populares que relacionen el aumento de las ganancias con factores transitorios”, como escribió en un ensayo republicado por MarketWatch.

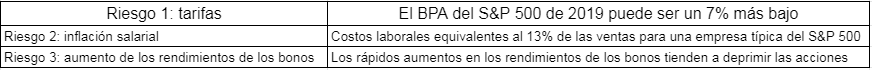

Una de las mayores causas de preocupación puede ser la relación entre la capitalización total del mercado de valores de EE. UU. Y el PIB, una métrica favorecida por el inversor principal Warren Buffett. Si bien aparentemente no ha hecho comentarios públicos recientes sobre el asunto, este indicador ha estado mostrando señales de advertencia a otros inversores y observadores del mercado, según un artículo anterior de Investopedia. Mientras tanto, el informe de Goldman presenta tres grandes riesgos para las acciones estadounidenses en 2019 que hacen que las acciones de alta valoración sean más vulnerables.

Tres grandes riesgos por delante

Goldman encuentra que un cambio mensual de 20 puntos básicos (bps) o más (ya sea hacia arriba o hacia abajo) en el rendimiento del Bono del Tesoro de EE. UU. A 10 años se ha producido en el 44% de los meses desde 1962. Cuando el rendimiento aumenta en menos de 20 pb en un mes determinado, el S&P 500 puede “digerirlo”, como escribe Goldman. Por otro lado, el índice suele caer cuando el rendimiento de los T-Note aumenta más de 20 pb.

Mirando hacia el futuro

En su ensayo, Shiller escribe que “el mercado de valores de Estados Unidos [es] el más caro del mundo”, según su análisis de la relación CAPE. Dadas varias otras métricas de valoración que también están muy por encima de las normas de la historia reciente, y junto con riesgos clave como los presentados por Goldman, los inversores harían bien en prepararse para la posibilidad de aún más caídas en los precios de las acciones. Si lo que Shiller llama “escepticismo saludable sobre las ganancias corporativas” comienza a dominar la psicología de los inversores, las caídas pueden ser dramáticas.