Aprenda a aprovechar las granjas de rendimiento más populares en DeFi, desde Compound y Aave hasta Uniswap y Balancer.

Puntos claves

- La agricultura de rendimiento es el proceso de obtener un rendimiento del capital dándole un uso productivo.

- Los mercados monetarios ofrecen la forma más sencilla de obtener rendimientos fiables con su cripto

- Los grupos de liquidez tienen mejores rendimientos que los mercados monetarios, pero existe un riesgo de mercado adicional

- Los esquemas de incentivos pueden endulzar el trato, dando a los agricultores de rendimiento una recompensa adicional

¿Está interesado en la agricultura de rendimiento pero no está seguro de por dónde empezar? A continuación, se ofrece una descripción general de los principales protocolos DeFi y cómo puede comenzar.

¿Qué es la agricultura de rendimiento?

La palabra de moda más popular en cripto hoy en día es “agricultura de rendimiento”, que permite a las personas ganar intereses fijos o variables invirtiendo cripto en un mercado DeFi. Invertir en ETH no es un cultivo de rendimiento; prestar ETH en Aave para obtener un rendimiento más allá de la apreciación del precio de ETH es un cultivo de rendimiento.

Como la tendencia más reciente en criptografía, los inversores en el espacio deben comprender qué es y cómo funciona.

Pero antes de aclarar los detalles, es importante tener en cuenta que, dada la cantidad de competencia entre los inversores y los altos precios del gas, la agricultura de rendimiento solo es rentable si está dispuesto a poner una importante suma de dinero a trabajar. La agricultura de rendimiento con $ 100-1,000 en criptografía resultará en una pérdida neta. Si está jugando con pequeñas cantidades para comprender cómo funciona todo, está bien, pero la estrategia no es rentable.

Cómo y dónde cultivar los rendimientos de DeFi

Mercados de dinero: Compound y Aave

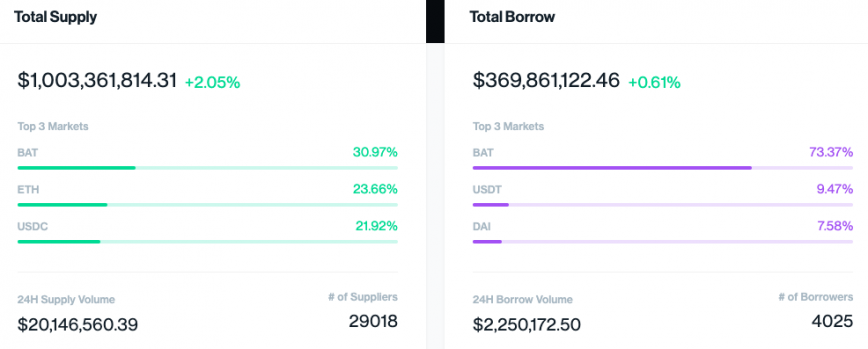

Compound y Aave son los principales protocolos de préstamos y préstamos de DeFi. Los dos juntos representan $ 1.1 mil millones de préstamos y $ 390 millones de préstamos.

Prestar capital en un mercado monetario es la forma más fácil de obtener un rendimiento en DeFi. Deposite una moneda estable en cualquiera de los dos y comience a obtener ganancias de inmediato.

Aave generalmente tiene mejores tasas que las compuestas, porque ofrece a los prestatarios la posibilidad de elegir una tasa de interés estable en lugar de una tasa variable. La tasa estable tiende a ser más alta para los prestatarios que la tasa variable, lo que aumenta el rendimiento marginal para los prestamistas.

Sin embargo, Compound introdujo un nuevo incentivo para los usuarios mediante la emisión de su token nativo COMP. Cualquiera que preste o pida prestado en Compuesto gana una cierta cantidad de COMP. Se emiten 2.880 COMP a los usuarios del compuesto por día. A $ 250 por COMP en el momento de la publicación, esto se traduce en $ 720,000 en recompensas adicionales por día.

Seguridad frente al riesgo financiero

Los mercados monetarios DeFi emplean una garantía excesiva, lo que significa que un prestatario debe depositar activos con más valor que su préstamo. Cuando el índice de garantía (valor de la garantía / valor del préstamo) cae por debajo de un cierto umbral, la garantía se liquida y se reembolsa a los prestamistas.

Esta configuración es óptima para los especuladores financieros que desean obtener apalancamiento. Pero también asegura que los prestamistas no pierdan dinero cuando los prestatarios no cumplen. Los hackeos de contratos inteligentes siguen siendo un riesgo significativo, pero Aave y Compound han evitado este riesgo hasta ahora.

Fondos de liquidez agrícola de rendimiento

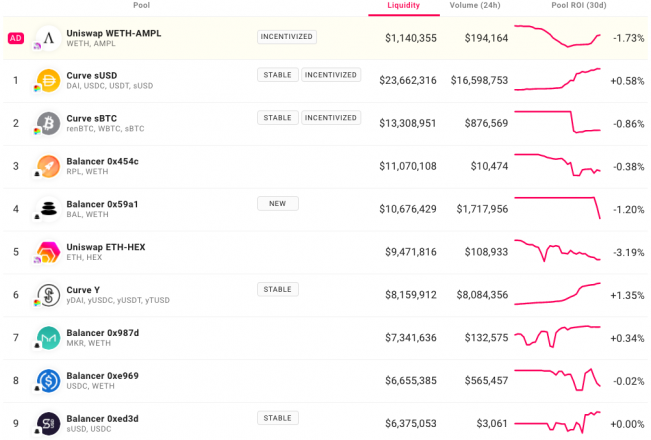

Uniswap y Balancer son los dos grupos de liquidez más grandes de DeFi, y ofrecen proveedores de liquidez (LP) con tarifas como recompensa por agregar sus activos a un grupo. Los fondos de liquidez se configuran entre dos activos en una proporción de 50-50 en Uniswap. Balancer permite hasta ocho activos en un grupo de liquidez con asignaciones personalizadas entre activos.

Cada vez que alguien realiza una operación a través de un fondo común de liquidez, los LP que contribuyeron a ese fondo cobran una tarifa por ayudar a facilitar esto. Las agrupaciones de Uniswap han ofrecido a los LP una buena rentabilidad durante el año pasado a medida que aumentaban los volúmenes de DEX. Sin embargo, optimizar las ganancias requiere que los inversores también consideren la pérdida temporal, que es la pérdida creada al proporcionar liquidez a un activo que se aprecia rápidamente.

Lea más sobre la pérdida temporal en nuestra guía sobre el cultivo de rendimiento en Uniswap.

Los grupos de equilibradores pueden mitigar algunas pérdidas no permanentes, ya que no es necesario configurar los grupos en una asignación 50-50. Se pueden configurar en una asignación 80-20 o 90-10 para minimizar, pero no eliminar por completo, la pérdida no permanente. Además, los usuarios pueden obtener el token de gobernanza de Balancer, BAL, al proporcionar liquidez en un grupo de Balancer.

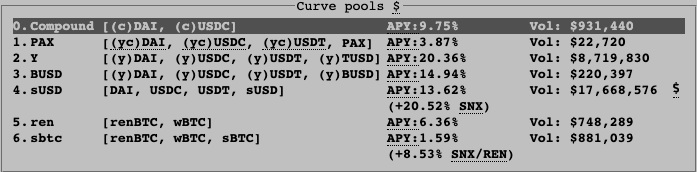

Existe otro tipo de reserva de liquidez que elimina la pérdida no permanente. Curve Finance facilita el comercio entre activos vinculados al mismo valor. Por ejemplo, hay un grupo Curve con USDC, USDT, DAI y sUSD: todas monedas estables vinculadas al USD. También hay un grupo de liquidez con sBTC, RenBTC y wBTC: todos vinculados al precio de BTC.

Dado que todos los activos valen la misma cantidad, no hay pérdida temporal. Sin embargo, los volúmenes de negociación siempre serán más bajos que los grupos de liquidez de propósito general como Uniswap y Balancer.

Irónicamente, los rendimientos de los LP de Curve Finance se dispararon en la última semana a medida que la narrativa de la agricultura de rendimiento condujo a un exceso de demanda de intercambios de monedas estables a monedas estables. En pocas palabras: Curve Finance elimina la pérdida temporal, pero Uniswap y Balancer dan como resultado una recaudación de tarifas más alta.

Mención especial: Esquemas de incentivos

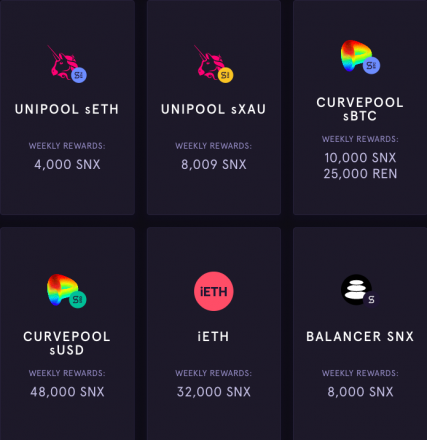

El ejemplo, como se mencionó anteriormente, de Compound que presenta COMP como un incentivo para que las personas usen el protocolo, es directamente del libro de jugadas de Synthetix.

Como esquema de incentivos original, Synthetix introdujo por primera vez un grupo sETH-ETH que ofrece a los LP un incentivo adicional de recompensas SNX. Si bien este grupo ha quedado obsoleto, se expandió a otros grupos de liquidez. Synthetix actualmente tiene dos incentivos de liquidez sustanciales: un grupo de sBTC y un grupo de sUSD en Curve que le dan a los LP una recompensa adicional en SNX.

Siguiendo los pasos de Synthetix, Ampleforth lanzó “Geyser”, que recompensa los LP en el grupo AMPL-WETH de Uniswap con una recompensa adicional en AMPL.

Aprovechar estos incentivos puede ser increíblemente lucrativo. Pero los inversores deben asegurarse de no ganar un token falso. Nadie quiere participar en un esquema de incentivos que los recompensa en tokens BitConnect.

Elegir una granja adecuada

Para los ligeramente reacios al riesgo que solo quieren obtener un rendimiento en sus monedas estables, los mercados monetarios o proporcionar liquidez en Curve Finance es la mejor opción para intereses de menor riesgo. Para aquellos que tienen grandes tenencias de criptomonedas y quieren darles un uso productivo, los grupos de liquidez como Uniswap o Balancer son una buena opción. Los incentivos adicionales son solo la guinda del pastel.

Dicho esto, la finca de rendimiento perfecto para cada individuo varía según la cantidad de capital que tiene, su horizonte temporal de inversión y su nivel de riesgo deseado.