El rango verdadero promedio (ATR) es un indicador de análisis técnico, presentado por el técnico de mercado J. Welles Wilder Jr. en su libro New Concepts in Technical Trading Systems, que mide la volatilidad del mercado descomponiendo el rango completo del precio de un activo para ese período. 1

El indicador de rango real se toma como el mayor de los siguientes: el máximo actual menos el mínimo actual; el valor absoluto del máximo actual menos el cierre anterior; y el valor absoluto del mínimo actual menos el cierre anterior. El ATR es entonces un promedio móvil, generalmente con 14 días, de los rangos reales.

CONSEJOS CLAVE

- El rango verdadero promedio (ATR) es un indicador de volatilidad del mercado que se utiliza en el análisis técnico.

- Por lo general, se deriva del promedio móvil simple de 14 días de una serie de indicadores de rango real.

- El ATR se desarrolló originalmente para su uso en los mercados de materias primas, pero desde entonces se ha aplicado a todo tipo de valores.

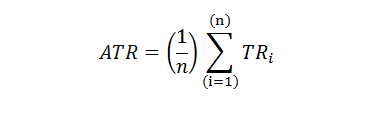

La fórmula de rango verdadero promedio (ATR)

El primer paso para calcular el ATR es encontrar una serie de valores de rango reales para un valor. El rango de precios de un activo para un día de negociación determinado es simplemente su máximo menos su mínimo. Mientras tanto, el rango real es más amplio y se define como:

TR=Max[(H − L),Abs(H − CP),Abs(L − CP)]

Cómo calcular el rango verdadero promedio (ATR)

Los operadores pueden usar períodos más cortos de 14 días para generar más señales comerciales, mientras que los períodos más largos tienen una mayor probabilidad de generar menos señales comerciales.

Por ejemplo, suponga que un operador a corto plazo solo desea analizar la volatilidad de una acción durante un período de cinco días hábiles. Por lo tanto, el comerciante podría calcular el ATR de cinco días. Suponiendo que los datos de precios históricos se organizan en orden cronológico inverso, el comerciante encuentra el máximo del valor absoluto del máximo actual menos el mínimo actual, el valor absoluto del máximo actual menos el cierre anterior y el valor absoluto del mínimo actual. menos el cierre anterior. Estos cálculos del rango real se realizan para los cinco días de negociación más recientes y luego se promedian para calcular el primer valor del ATR de cinco días.

¿Qué le dice el rango verdadero promedio (ATR)?

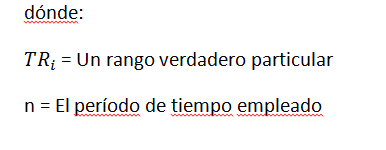

Wilder desarrolló originalmente el ATR para materias primas, aunque el indicador también se puede usar para acciones e índices.1 En pocas palabras, una acción que experimenta un alto nivel de volatilidad tiene un ATR más alto y una acción de baja volatilidad tiene un ATR más bajo.

Los técnicos de mercado pueden utilizar el ATR para ingresar y salir de operaciones, y es una herramienta útil para agregar a un sistema de operaciones. Fue creado para permitir a los operadores medir con mayor precisión la volatilidad diaria de un activo mediante el uso de cálculos simples. El indicador no indica la dirección del precio; más bien se usa principalmente para medir la volatilidad causada por brechas y limitar los movimientos hacia arriba o hacia abajo. El ATR es bastante simple de calcular y solo necesita datos históricos de precios.

El ATR se usa comúnmente como un método de salida que se puede aplicar sin importar cómo se tome la decisión de entrada. Una técnica popular se conoce como la “salida de la lámpara de araña” y fue desarrollada por Chuck LeBeau. La salida del candelabro coloca un trailing stop debajo del máximo más alto que alcanzó la acción desde que ingresó al comercio. La distancia entre el máximo más alto y el nivel de parada se define como varias veces el ATR. 2 Por ejemplo, podemos restar tres veces el valor del ATR del máximo más alto desde que ingresamos al comercio.

El ATR también puede dar a un comerciante una indicación del tamaño de la operación en los mercados de derivados. Es posible utilizar el enfoque ATR para dimensionar la posición que tenga en cuenta la propia voluntad de un operador individual para aceptar el riesgo, así como la volatilidad del mercado subyacente.

Ejemplo de cómo utilizar el rango verdadero promedio (ATR)

Como ejemplo hipotético, suponga que el primer valor del ATR de cinco días se calcula en 1,41 y que el sexto día tiene un rango real de 1,09. El valor secuencial del ATR se puede estimar multiplicando el valor anterior del ATR por el número de días menos uno y luego agregando el rango real para el período actual al producto.

A continuación, divida la suma por el período de tiempo seleccionado. Por ejemplo, se estima que el segundo valor del ATR es 1,35, o (1,41 * (5 – 1) + (1,09)) / 5. La fórmula podría repetirse durante todo el período de tiempo.

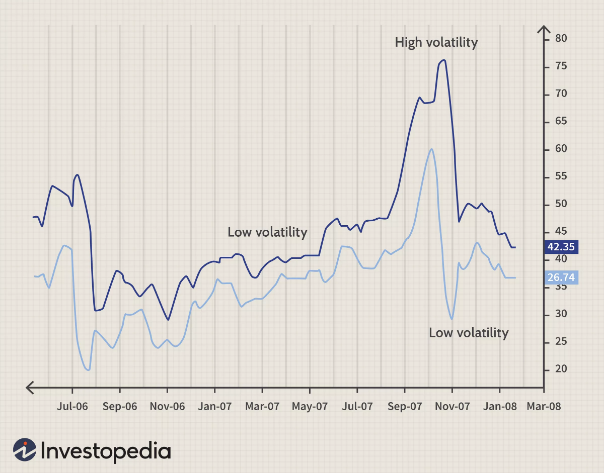

Si bien el ATR no nos dice en qué dirección ocurrirá la ruptura, se puede agregar al precio de cierre y el operador puede comprar siempre que el precio del día siguiente se negocie por encima de ese valor. Esta idea se muestra a continuación. Las señales de negociación ocurren con relativa poca frecuencia, pero generalmente detectan puntos de ruptura significativos. La lógica detrás de estas señales es que siempre que un precio cierra más de un ATR por encima del cierre más reciente, se produce un cambio en la volatilidad. Tomar una posición larga es apostar a que la acción seguirá en la dirección ascendente.

Limitaciones del rango verdadero promedio (ATR)

Existen dos limitaciones principales para usar el indicador ATR. La primera es que ATR es una medida subjetiva, lo que significa que está abierta a la interpretación. No existe un valor ATR único que le diga con certeza si una tendencia está a punto de revertirse o no. En cambio, las lecturas de ATR siempre deben compararse con lecturas anteriores para tener una idea de la fortaleza o debilidad de una tendencia.

En segundo lugar, ATR solo mide la volatilidad y no la dirección del precio de un activo. Esto a veces puede resultar en señales mixtas, particularmente cuando los mercados están experimentando cambios bruscos o cuando las tendencias están en puntos de inflexión. Por ejemplo, un aumento repentino en el ATR después de un gran movimiento contrario a la tendencia predominante puede llevar a algunos operadores a pensar que el ATR está confirmando la vieja tendencia; sin embargo, es posible que este no sea el caso.