El precio al flujo de efectivo libre es una métrica de valoración de acciones que se utiliza para comparar el precio de mercado por acción de una empresa con su monto de flujo de efectivo libre por acción (FCF). Esta métrica es muy similar a la métrica de valoración del precio al flujo de efectivo, pero se considera una medida más exacta, debido al hecho de que utiliza el flujo de efectivo libre, que resta los gastos de capital (CAPEX) del flujo de efectivo operativo total de una empresa, reflejando así el flujo de caja real disponible para financiar el crecimiento no relacionado con los activos. Las empresas utilizan esta métrica cuando necesitan expandir sus bases de activos, ya sea para hacer crecer sus negocios o simplemente para mantener niveles aceptables de flujo de caja libre.

CONSEJOS CLAVE

- El precio al flujo de caja libre es una métrica de valoración de acciones que indica la capacidad de una empresa para generar ingresos adicionales. Se calcula dividiendo su capitalización de mercado por los valores de flujo de efectivo libre.

- Un valor más bajo para el precio del flujo de caja libre indica que la empresa está infravalorada y sus acciones son relativamente baratas. Un valor más alto del precio al flujo de caja libre indica una empresa sobrevaluada.

Comprensión del precio del flujo de caja libre

El flujo de caja libre de una empresa es importante porque es un indicador básico de su capacidad para generar ingresos adicionales, que es un elemento crucial en el precio de las acciones.

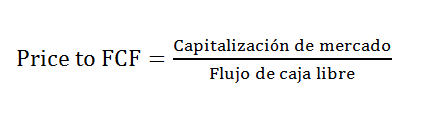

La métrica de precio a flujo de efectivo libre se calcula de la siguiente manera:

Precio al flujo de efectivo libre = valor de capitalización de mercado / monto total del flujo de efectivo libre

Por ejemplo, una empresa con $ 100 millones en flujo de efectivo operativo total y $ 50 millones en gastos de capital tiene un flujo de efectivo libre total de $ 50 millones. Si el valor de capitalización de mercado de la compañía es de $ 1 mil millones, entonces las acciones de la compañía se cotizan a 20 veces el flujo de efectivo libre: $ 1 mil millones / $ 50 millones.

Cómo utilizan los inversores la métrica del precio para liberar el flujo de caja

Debido a que el precio al flujo de efectivo libre es una métrica de valor, los números más bajos generalmente indican que una empresa está infravalorada y que sus acciones son relativamente baratas en relación con su flujo de efectivo libre. Por el contrario, un precio más alto para los números de flujo de efectivo libre puede indicar que las acciones de la compañía están relativamente sobrevaloradas en relación con su flujo de efectivo libre. Por lo tanto, los inversores de valor favorecen a las empresas con precio bajo o decreciente a valores de flujo de efectivo libre que indican totales de flujo de efectivo libre altos o crecientes y precios de acciones relativamente bajos. Tienden a evitar empresas con valores altos de precio a flujo de caja libre que indican que el precio de las acciones de la empresa es relativamente alto en comparación con su flujo de caja libre. En resumen, cuanto menor es el precio del flujo de caja libre, más se considera que las acciones de una empresa son una mejor oferta o valor.

Al igual que con cualquier métrica de evaluación de acciones, es más útil comparar el precio de una empresa con el índice de efectivo libre con el de otras empresas similares en la misma industria. Sin embargo, la métrica del precio al flujo de efectivo libre también se puede ver durante un período de tiempo a largo plazo para ver si el flujo de efectivo de la empresa al valor del precio de las acciones está mejorando o empeorando en general.

La relación precio / flujo de efectivo libre puede verse afectada por las empresas que manipulan el estado de su flujo de efectivo libre en los estados financieros, haciendo cosas como preservar el efectivo al posponer las compras de inventario hasta después del período cubierto por el estado financiero.