Los grandes administradores de dinero son como las estrellas de rock del mundo financiero. Los mejores inversores han hecho una fortuna con su éxito y, en muchos casos, han ayudado a millones de personas a lograr rendimientos similares.

Estos inversores difieren ampliamente en las estrategias y filosofías que aplicaron a sus operaciones; algunos idearon formas nuevas e innovadoras de analizar sus inversiones, mientras que otros eligieron valores casi en su totalidad por instinto. Donde estos inversores no difieren es en su capacidad para batir constantemente al mercado.

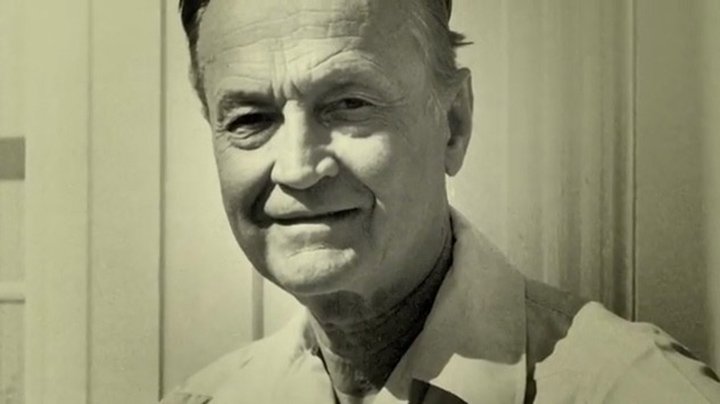

Benjamin Graham

Ben Graham se destacó como administrador de inversiones y educador financiero. Es autor, entre otras obras, de dos clásicos de la inversión de inigualable importancia. También es reconocido universalmente como el padre de dos disciplinas de inversión fundamentales: análisis de seguridad e inversión de valor.

La esencia de la inversión en valor de Graham es que cualquier inversión debería valer sustancialmente más de lo que un inversor tiene que pagar por ella. Creía en el análisis fundamental y buscaba empresas con balances sólidos o con poca deuda, márgenes de beneficio superiores al promedio y amplio flujo de caja.

John Templeton

Uno de los principales contrarios del siglo pasado, se dice de John Templeton que compró barato durante la Depresión, vendió caro durante el boom de Internet e hizo más de unas pocas buenas llamadas en el medio. Templeton creó algunos de los fondos de inversión internacionales más grandes y exitosos del mundo. Vendió sus fondos de Templeton en 1992 al Grupo Franklin. En 1999, la revista Money lo llamó “posiblemente el mejor seleccionador de acciones global del siglo”. Como ciudadano británico naturalizado que vive en las Bahamas, Templeton fue nombrado caballero por la reina Isabel II por sus muchos logros.1

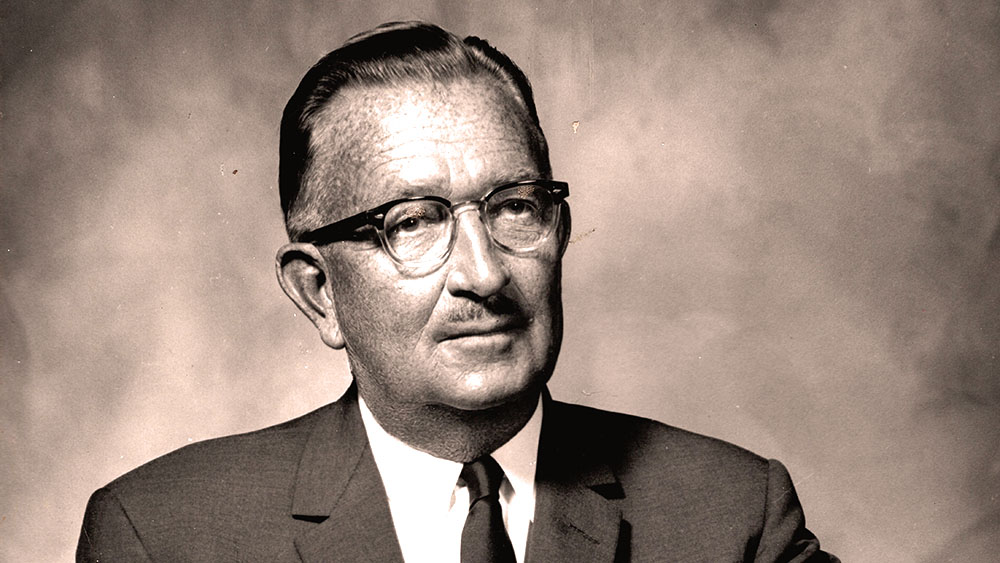

Thomas Rowe Price Jr.

Thomas Rowe Price Jr. es considerado “el padre de la inversión de crecimiento”. Pasó sus años de formación luchando contra la Depresión, y la lección que aprendió no fue quedarse sin acciones, sino abrazarlas. Price consideraba que los mercados financieros eran cíclicos. Como opositor de masas, se dedicó a invertir en buenas empresas a largo plazo, lo que era prácticamente inaudito en este momento. Su filosofía de inversión era que los inversores debían centrarse más en la selección de valores individuales a largo plazo. La disciplina, el proceso, la coherencia y la investigación fundamental se convirtieron en la base de su exitosa carrera como inversionista.

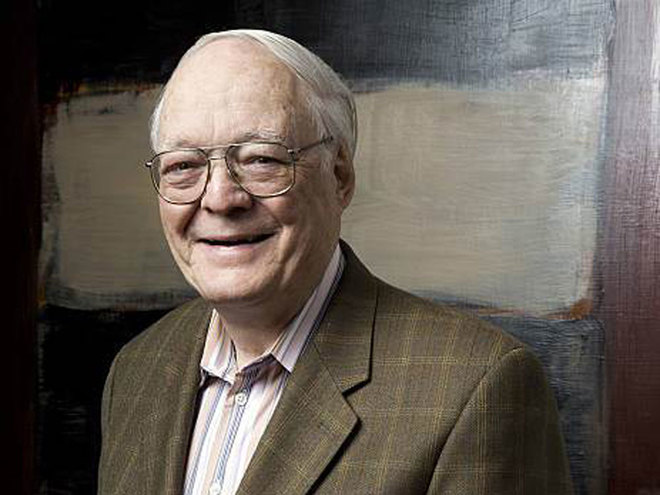

John Neff

John Neff

Neff se incorporó a Wellington Management Co. en 1964 y permaneció en la empresa durante más de 30 años, gestionando tres de sus fondos. Su táctica de inversión preferida consistía en invertir en industrias populares a través de rutas indirectas, y se lo consideraba un inversor de valor, ya que se enfocaba en empresas con bajas relaciones P / E y fuertes rendimientos de dividendos. Dirigió el Fondo Windsor durante 31 años (hasta 1995) y obtuvo una rentabilidad del 13,7%, frente al 10,6% del S&P 500 durante el mismo período de tiempo.2 Esto equivale a una ganancia de más de 53 veces la inversión inicial realizada. en 1964.

Jesse Livermore

Jesse Livermore no tenía educación formal ni experiencia en comercio de acciones. Fue un hombre hecho a sí mismo que aprendió tanto de sus ganadores como de sus perdedores. Fueron estos éxitos y fracasos los que ayudaron a cimentar las ideas comerciales que todavía se pueden encontrar en el mercado actual. Livermore comenzó a negociar por sí mismo en su adolescencia y, a los dieciséis años, según los informes, había producido ganancias de más de $ 1,000, lo que era mucho dinero en esos días. Durante los siguientes años, ganó dinero apostando contra las llamadas “tiendas de balde”, que no manejaban transacciones legítimas: los clientes apostaban contra la casa por los movimientos del precio de las acciones.3

Peter Lynch

Peter Lynch administró el Fidelity Magellan Fund de 1977 a 1990, durante el cual los activos del fondo crecieron de $ 18 millones a $ 14 mil millones.4 Más importante aún, Lynch superó el índice de referencia del índice S&P 500 en 11 de esos 13 años, logrando un rendimiento promedio anual. del 29% .5 6

A menudo descrito como un camaleón, Peter Lynch se adaptó a cualquier estilo de inversión que funcionara en ese momento. Pero cuando se trataba de elegir acciones específicas, Peter Lynch se apegó a lo que sabía y / o podía entender fácilmente.

George Soros

George Soros fue un maestro en traducir las tendencias económicas generales en juegos asesinos altamente apalancados en bonos y divisas. Como inversor, Soros era un especulador a corto plazo, haciendo grandes apuestas en la dirección de los mercados financieros. En 1973, George Soros fundó la compañía de fondos de cobertura de Soros Fund Management, que eventualmente se convirtió en el conocido y respetado Quantum Fund. Durante casi dos décadas, dirigió este fondo de cobertura agresivo y exitoso, que supuestamente acumuló rendimientos superiores al 30% anual y, en dos ocasiones, registró rendimientos anuales de más del 100%.

Warren Buffett

Warren Buffett, conocido como el “Oráculo de Omaha”, es visto como uno de los inversores más exitosos de la historia.

Siguiendo los principios establecidos por Benjamin Graham, ha acumulado una fortuna multimillonaria principalmente mediante la compra de acciones y empresas a través de Berkshire Hathaway. Aquellos que invirtieron $ 10,000 en Berkshire Hathaway en 1965 están por encima de la marca de $ 165 millones en la actualidad. 7 8

El estilo de inversión de disciplina, paciencia y valor de Buffett ha superado constantemente al mercado durante décadas.

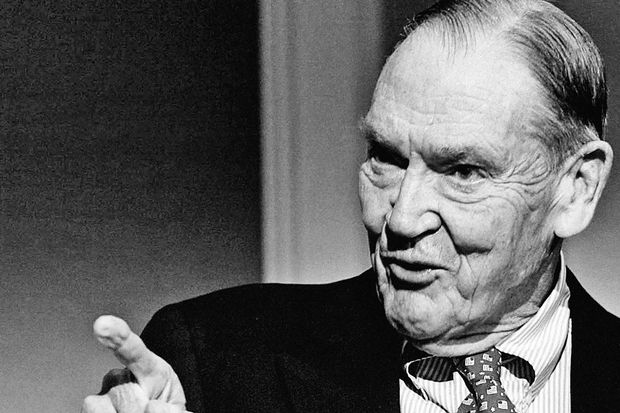

John (Jack) Bogle

Bogle fundó la compañía de fondos mutuos Vanguard Group en 1975 y la convirtió en uno de los patrocinadores de fondos más grandes y respetados del mundo. Bogle fue pionero en el fondo mutuo sin carga y defendió la inversión en índices de bajo costo para millones de inversores. Creó e introdujo el primer fondo indexado, Vanguard 500, en 1976. La filosofía de inversión de Jack Bogle aboga por capturar los rendimientos del mercado invirtiendo en fondos mutuos indexados de base amplia que se caracterizan como sin carga, de bajo costo, de baja rotación y pasivamente administrado.

Carl Icahn

Carl Icahn es un inversor activista y belicoso que utiliza posiciones de propiedad en empresas que cotizan en bolsa para forzar cambios para aumentar el valor de sus acciones. Icahn comenzó sus actividades de incursiones corporativas en serio a fines de la década de 1970 y llegó a las grandes ligas con su adquisición hostil de TWA en 1985. Icahn es más famoso por el “Icahn Lift”. Este es el eslogan de Wall Street que describe el repunte alcista del precio de las acciones de una empresa que suele ocurrir cuando Carl Icahn comienza a comprar acciones de una empresa que cree que está mal administrada.

William H. Gross

Smithsonian’s National Postal Museum

Considerado el “rey de los bonos”, Bill Gross es el administrador de fondos de bonos líder en el mundo. Como fundador y director gerente de la familia de fondos de bonos PIMCO, él y su equipo tienen más de $ 1,92 billones en activos de renta fija bajo administración.9

En 1996, Gross fue el primer administrador de carteras en el salón de la fama de Fixed-Income Analyst Society Inc. por sus contribuciones al avance del análisis de carteras y bonos.

Conclusiones

Como sabe cualquier inversor experimentado, no es tarea fácil forjar su propio camino y producir rendimientos a largo plazo que superen al mercado. Como tal, es fácil ver cómo estos inversores se ganaron un lugar en la historia financiera.