Contribuyente: Los fondos de liquidez son una parte esencial del creciente espacio de DeFi. ¿Qué son y cómo se pueden utilizar?

[wps_section size=”full-boxed” height=”auto” background_color=”#1e73be” background_size=”cover” background_repeat=”no-repeat” background_mode=”fixed” align_content_vertical=”center” align=”left” content_width=”100%” content_color=”#fff” padding=”12″ margin=”15″] [wps_lists icon=”arrow-right” icon_color=”#fff”]- Una vista previa de los fondos comunes de liquidez

- Fondos de préstamos

- Compuesto

- Aave

- Desempeño financiero en la piscina

- Fondos comunes de liquidez de AMM

- Mecanismos y grupos de AMM

- ¿Cómo funcionan las piscinas?

- Desempeño financiero en la piscina

- Opciones Colateral Pools

- Conceptos básicos sobre las opciones

- Opciones descentralizadas con liquidez mancomunada

- Desempeño financiero en la piscina

- Otras piscinas

- Conclusión

DeFi está cambiando el funcionamiento de las finanzas de muchas maneras. Una de las formas más interesantes es la capacidad de impulsar el mercado financiero con fondos de liquidez. Los fondos colectivos de liquidez o monetarios no son creación de DeFi, pero en las finanzas tradicionales, los fondos comunes como estos a menudo significan operaciones ocultas y falta de transparencia. Sin embargo, con la tecnología blockchain, todo está codificado en contratos inteligentes y abierto al público. Los fondos comunes pueden ser tan transparentes como deben ser, y son una forma rentable y eficaz de aumentar la liquidez.

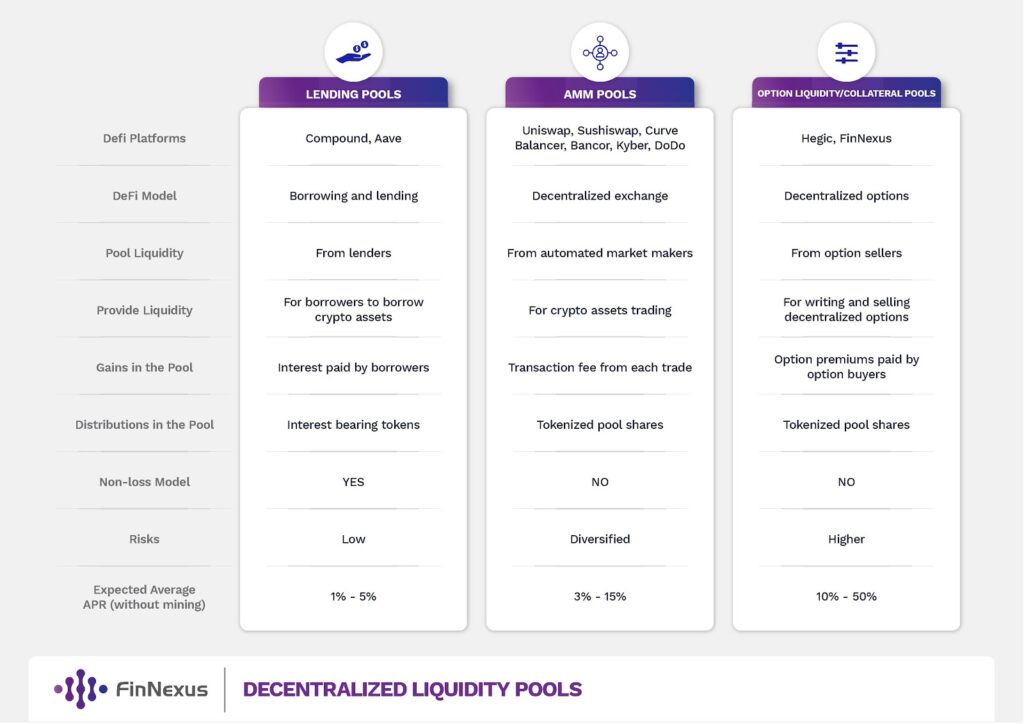

Hay diferentes tipos de grupos elaboradamente programados para la liquidez en DeFi en varios escenarios, y su aplicación es cada vez mayor. Los grupos de préstamos, los grupos de creación de mercado y los grupos de garantías de opciones se encuentran entre los más conocidos.

Una vista previa de los fondos comunes de liquidez

TLTR, la siguiente tabla cubre la información descrita en este artículo.

Fondos de préstamos

Los grupos de préstamos son los primeros grupos de liquidez descentralizados en DeFi, diseñados para impulsar el mercado de préstamos y empréstitos. A diferencia del modelo de préstamos entre pares, donde los prestatarios obtienen préstamos directamente de los prestamistas, los grupos de préstamos actúan como contraparte directamente y los intereses se establecen mediante algoritmos codificados automáticamente. Proyectos como Compound y Aave son algunos de los grupos de préstamos más conocidos.

Compuesto

Compuesto es un protocolo de mercado monetario de código abierto que permite a los usuarios prestar o tomar prestados activos con garantía. Los usuarios están contribuyendo con sus activos a una gran cantidad de liquidez (un “mercado”) que está disponible para que otros usuarios pidan prestado, y comparten el interés que los prestatarios pagan a la reserva.

Al suministrar activos, los usuarios reciben cTokens de Compound a cambio. A medida que se acumulan intereses sobre los activos suministrados, los cTokens se pueden canjear a un tipo de cambio (en relación con el activo subyacente) que aumenta constantemente con el tiempo, según la tasa de interés obtenida por el activo subyacente.

En el modelo de préstamos de Compound, el interés no se distribuye. En cambio, simplemente al mantener cTokens, los usuarios están ganando intereses automáticamente.

Aave

Aave es un protocolo de mercado monetario descentralizado sin custodia donde los usuarios pueden participar como depositantes o prestatarios. Los depositantes brindan liquidez al mercado para obtener un ingreso pasivo, mientras que los prestatarios pueden pedir prestado en forma con garantía excesiva (perpetuamente) o con garantía insuficiente (liquidez de un bloque).

Los usuarios pueden depositar activos en el fondo común de reserva de Aave y ganar intereses. Los usuarios también pueden tomar prestados algunos activos del grupo, siempre que tengan suficiente garantía.

Todos los depósitos en el Protocolo de Aave tienen un “aToken” correspondiente, un token que devenga intereses de Aave vinculado 1: 1 al valor del activo subyacente.

Desempeño financiero en la piscina

Los grupos de préstamos son bastante sencillos. Al poner en común la liquidez de los prestamistas, los prestatarios obtienen préstamos del fondo común y los intereses pagados se comparten entre los contribuyentes del fondo común. Estos cTokens de Compound o aTokens de Aave son como las acciones del grupo. Los mecanismos de tasa de interés pueden diferir entre varias plataformas en contratos inteligentes, pero los conceptos básicos son similares. Cuantas más demandas haya en el mercado, mayor será la tasa.

Además, los incentivos mineros se asignan a los proveedores de liquidez para fortalecer el rendimiento como en

Compuesto.

Debido al hecho de que las actividades de endeudamiento siempre están totalmente garantizadas, se afirma que los grupos de préstamos no son grupos de pérdidas. (Suponemos que los códigos siempre funcionan y dejamos los exploits fuera de esta discusión)

Resumen

En resumen, el grupo de préstamos recolecta liquidez con preferencias de riesgo más bajas y las recompensas no son altas en comparación con otros grupos. Como lo permite la naturaleza interoperable de DeFi, hemos sido testigos de muchos otros proyectos con estrategias de búsqueda de rendimiento para considerar estos protocolos de préstamos como la capa base del lego y construir sobre la base.

Fondos comunes de liquidez de AMM

Mecanismos y grupos de AMM

AMM significa un creador de mercado automatizado, que es un tipo de intercambio descentralizado que se basa en fórmulas matemáticas para valorar los activos. En lugar de utilizar libros de pedidos como en las finanzas tradicionales, un algoritmo de precios codificado en los contratos inteligentes valora esos activos. Luego, se crean grupos de liquidez para cada token que se paga por comercio.

Los grupos de liquidez proporcionan la liquidez necesaria para la negociación, de forma automatizada. En términos más simples, los comerciantes ya no necesitan encontrar a otra persona para vender o comprar sus monedas. Las comisiones por transacciones se distribuyen automáticamente entre todos los proveedores de liquidez, de acuerdo con sus acciones.

Hay varios proyectos de AMM en el mercado, como Uniswap, SushiSwap, Curve, Balancer, Bancor y DODO.

¿Cómo funcionan las piscinas?

Los grupos de AMM proporcionan liquidez para las transacciones de tokens, y las composiciones de los tokens en los grupos cambian con cada transacción. Las tarifas de transacción se cobran en cada operación y se distribuyen a los participantes del grupo.

Se aplican diferentes mecanismos entre estas plataformas. Uno de los más conocidos es el modelo XYK, que utilizan Uniswap y SushiSwap. Curve está diseñado para transacciones de monedas estables y tokens homogéneas, con un algoritmo de deslizamiento bajo. Balancer permite múltiples monedas en un grupo mientras personaliza la proporción de composición del token y las tarifas de transacción. Bancor v2.1 introduce exposición unilateral y protección contra pérdidas impermanentes para las agrupaciones de AMM. Kyber Network genera liquidez con una arquitectura de reserva abierta. DODO aplica un algoritmo de creador de mercado proactivo que permite a los proveedores de liquidez depositar solo un tipo de token en el grupo.

Desempeño financiero en la piscina

Debido a las diferencias en los algoritmos en estas plataformas, el desempeño financiero en estos grupos puede variar mucho. Aquí, en este análisis, nos concentraremos principalmente en el modelo XYK.

Las ganancias en los grupos son principalmente tarifas de transacción e incentivos mineros. Por ejemplo, Uniswap cobra una tarifa del 0.3% y distribuye prorrateado a todos los LP en el grupo en el momento de la transacción.

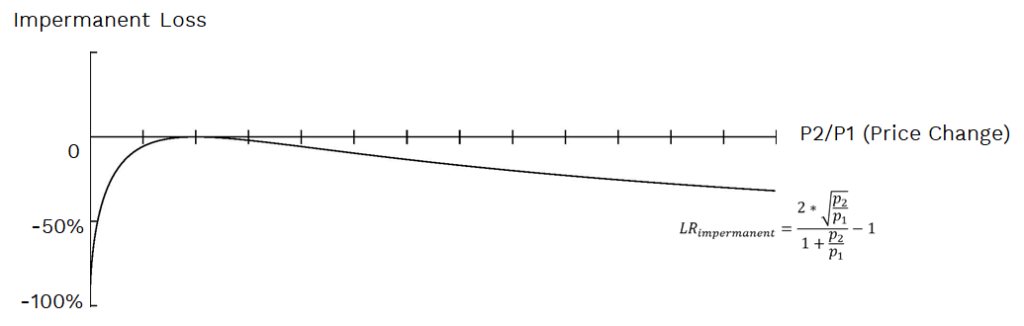

Sin embargo, existe un riesgo oculto que se está volviendo más conocido, la pérdida impermanente (IL).

IL es la pérdida sufrida por los proveedores de liquidez en un pozo de liquidez AMM. La pérdida impermanente ocurre cuando proporciona liquidez a un grupo de liquidez y el precio de sus activos depositados cambia en comparación con cuando los depositó. Cuanto mayor sea este cambio, más expuesto estará a una pérdida temporal.

En Uniswap y SushiSwap, que aplican el modelo XYK con depósito 50/50 en pares de fichas, los riesgos de IL pueden ser bastante altos. Mientras que en Curve, con transacciones de monedas estables y poco deslizamiento de precios, los riesgos de IL son bajos. Otros proyectos como Bancor, DODO brindan diferentes soluciones a este riesgo.

Uniswap ha estado sentado en el trono de los DEX durante bastante tiempo, el IL no es despreciable y es importante para el desempeño de las finanzas después de saltar a la piscina.

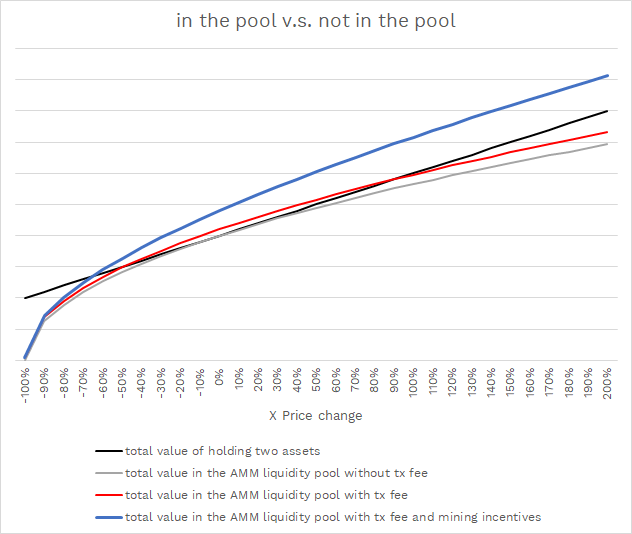

Suponga que uno tiene dos activos X e Y con el mismo valor, donde Y es un activo estable. Él / ella tiene la intención de aportar X e Y al fondo común de liquidez 50/50 AMM. La línea recta negra a continuación es el valor total de tener X e Y cuando el precio de X cambia. La curva gris es el rendimiento financiero cuando el usuario aporta el mismo valor de X e Y al fondo de liquidez sin ninguna recompensa por tarifa de transacción. Puede ver que él / ella siempre estará mejor manteniendo los activos que en el grupo.

Con algunas ganancias de transacción como compensaciones, la curva gris se desplazará hacia la roja. Pero aún puede sufrir y terminar en una condición más desfavorable que simplemente retener y no hacer nada si el precio de X se aleja más del punto de entrada original.

(Suponiendo que la tarifa de transacción proporciona un rendimiento del 5% y el protocolo proporciona un incentivo del 30% en la minería X)

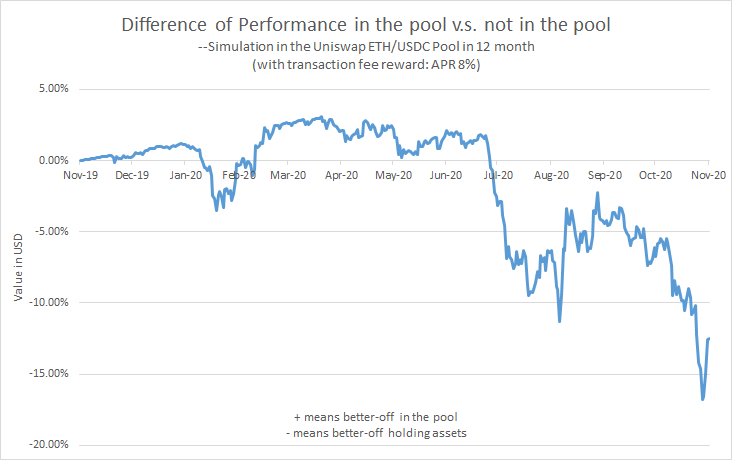

El cuadro a continuación es una simulación de unirse al grupo ETH / USDC en Uniswap el 27 de noviembre de 2019 y permanecer durante un año. Los detalles de la simulación anterior se pueden encontrar aquí.

Por lo tanto, proporcionar liquidez en Uniswap y SuShiswap puede ser riesgoso para los activos volátiles. Los contribuyentes no siempre terminan obteniendo ganancias. Especialmente cuando el precio de un token volátil colapsa, el algoritmo AMM puede incluso consumir la mayor parte del valor de los activos estables que uno aporta al grupo. Los incentivos a la minería pueden ser útiles, ya que pueden hacer que la curva suba mucho (en azul), siempre que el token X tenga un rendimiento del 30% en el mismo período que en la línea azul del ejemplo anterior. Pero aún así, es un plan inestable y a corto plazo para la mayoría de los proyectos.

Resumen

En resumen, los riesgos en los grupos de AMM varían mucho en diferentes modelos. Los riesgos de IL podrían ser significativos en el modelo XYK clásico en Uniswap y SushiSwap.

Pero para los grupos de comercio de monedas estables, los riesgos son mucho menores. Algunos otros están innovando con otros algoritmos para mitigar la IL. Muchos proyectos están creando grupos en estos DEX para aumentar la liquidez de sus transacciones y recompensando a los proveedores de liquidez con altos incentivos de minería como compensación. En la actualidad, la compensación minera es fundamental para contribuir a la mayor parte de las ganancias de los participantes.

Opciones Colateral Pools

Conceptos básicos sobre las opciones

Una opción es un contrato vinculante que le permite (como comprador) vender o comprar un activo subyacente (bienes, acciones, índices, etc.) a un precio predeterminado dentro de un período de tiempo establecido. Usted, como comprador de un contrato de opción, tiene el derecho, pero no la obligación, de comprar o vender el activo subyacente.

Con las opciones, para obtener el derecho a comprar o vender un activo en particular a un precio predeterminado, uno tiene que pagarle al vendedor de la opción un precio, que se llama prima de la opción.

El comprador de la opción paga la prima de la opción y solo tiene derecho a los derechos. El vendedor de la opción recibe la prima como contraprestación por renunciar a esos derechos. Por lo tanto, generalmente se requiere que el vendedor de la opción deba depositar una garantía para la ejecución del contrato.

Los riesgos potenciales expuestos por los vendedores de opciones son teóricamente ilimitados. En las finanzas tradicionales, los vendedores suelen ser actores institucionales profesionales, con sofisticadas herramientas de cobertura para mitigar los riesgos. Además, existen distribuidores profesionales y creadores de mercado para proporcionar liquidez en la cartera de pedidos para diferentes pares de negociación de opciones.

Sin embargo, si hacemos estos contratos de opciones descentralizados en cadena, puede haber algunos problemas. La falta de instrumentos de cobertura descentralizados profesionales mantendrá alejados a los vendedores, ya que los libros de pedidos en cadena pueden ser costosos y tener baja eficiencia.

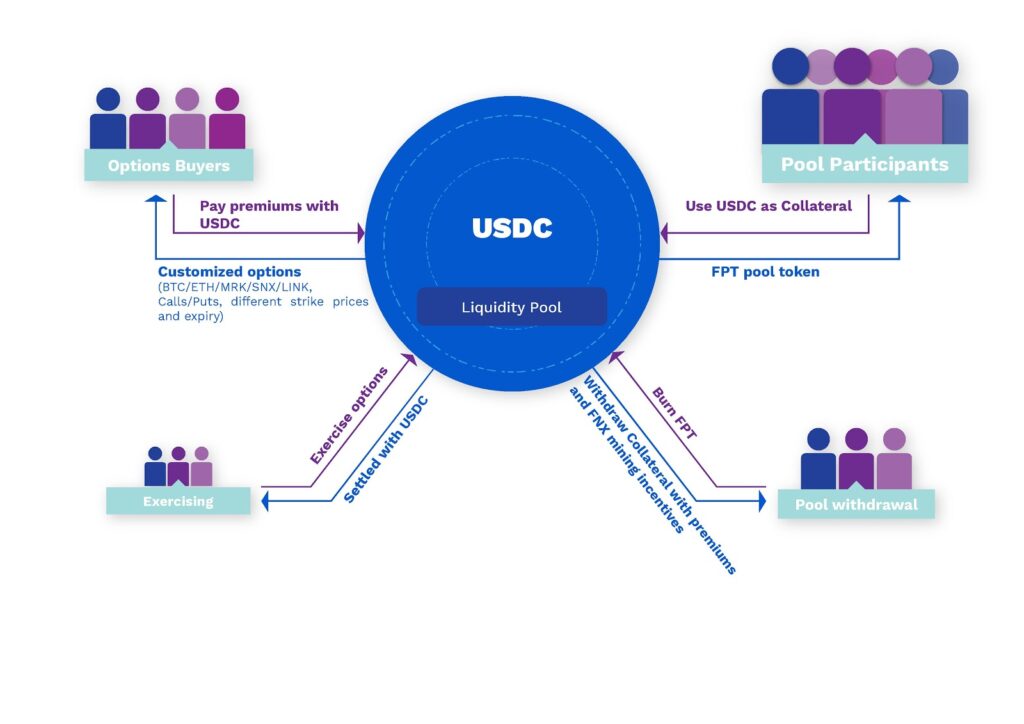

Opciones descentralizadas con liquidez mancomunada

Las opciones descentralizadas con fondos de liquidez como garantía son grandes innovaciones en DeFi, que rara vez se ven en las finanzas tradicionales, con Hegic y FinNexus como proyectos representativos.

Como en las finanzas tradicionales, las opciones son normalmente contratos bilaterales entre pares. Pero Hegic y FinNexus mueven los contratos de opciones en cadena con modelos peer-to-pool. La liquidez se acumula en los conjuntos de garantías. Los pools son las contrapartes de todas las opciones con diferentes términos, a la vez que les proporcionan garantías. Los riesgos y las primas se comparten por igual entre todo el grupo de proveedores de liquidez, de modo que ningún participante individual corre un alto riesgo y todos los participantes pueden compartir las recompensas.

Por ejemplo, el grupo de liquidez del USDC en FinNexus opera de la siguiente manera:

Desempeño financiero en la piscina

Medir el rendimiento financiero en el conjunto de garantías no es tan sencillo como para los otros conjuntos de liquidez. Las opciones juegan con las probabilidades, y el conocido modelo de precios de opciones BS se basa en la teoría de probabilidades.

Según las estadísticas matemáticas, es más probable que los escritores ganen en general si las opciones tienen un precio adecuado, pero en escenarios de aplicaciones reales, las cosas podrían ser más complicadas. El grupo es el escritor de todas las opciones con diferentes términos: es un fondo mutuo para suscribir opciones. Podría llevar meses o incluso años demostrar la confiabilidad y estabilidad de los retornos en el grupo de garantías de opciones, pero todavía hay formas de realizar algunas pruebas sobre cómo se verá el panorama financiero en el grupo.

Está ampliamente aceptado que los criptoactivos como Bitcoin (BTC) y Ethereum (ETH) son extremadamente volátiles. Por lo tanto, sería razonable comprender que las opciones podrían ser más amigables y beneficiosas para los tenedores que para los vendedores, ya que solo tienen derechos sin obligaciones y el costo está limitado a la prima.

¿Es esto cierto?

Antes de pasar a las matemáticas, es importante comprender que la volatilidad es un parámetro importante para las opciones de precios. Las opciones serán más caras en activos más volátiles. A menudo se conoce como volatilidad implícita en las opciones de precios en el modelo BS. Aquí, en el siguiente análisis, usamos la volatilidad promedio histórica para fijar el precio de las opciones.

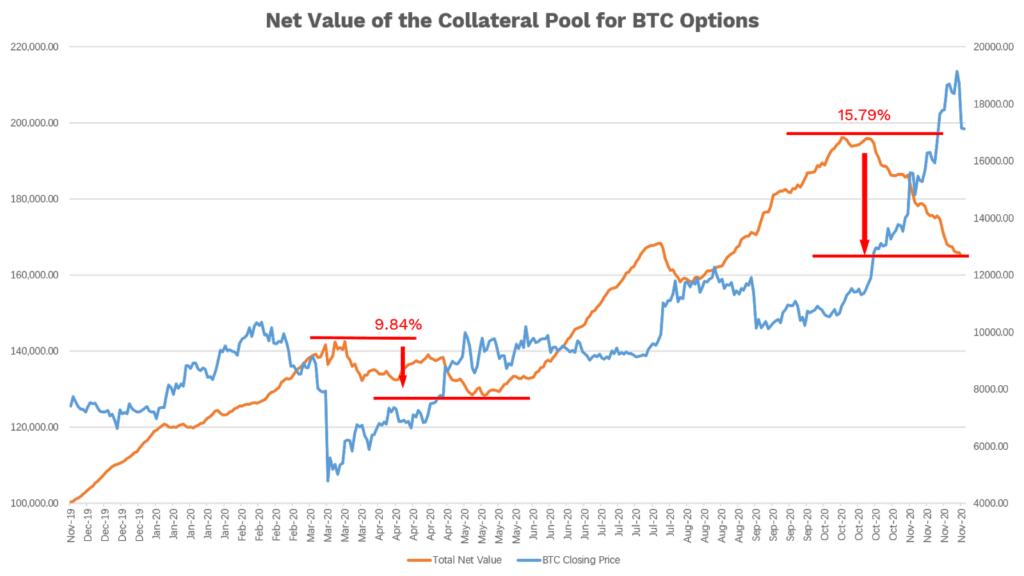

Primero, para las opciones de BTC, calculamos la volatilidad promedio histórica en 2.5 años entre el 29 de marzo de 2017 y el 26 de noviembre de 2019, incluida una volatilidad de 1 día, 2 días, 3 días, 7 días, 15 días y 30 días.

En segundo lugar, calculamos el precio de las opciones de cajero automático con cada fecha de vencimiento con la volatilidad anterior, en los últimos 12 meses, desde el 27 de noviembre de 2019 hasta el 27 de noviembre de 2020.

En tercer lugar, supongamos que el grupo escribe la misma cantidad de opciones de compra y venta, podemos derivar las pérdidas y ganancias de los vendedores en cada vencimiento en el mismo período.

Por último, asignamos diferentes pesos a las opciones en diferentes vencimientos, refiriéndonos al volumen de transacciones en Deribit. Podemos derivar la APR promedio esperada del grupo y la reducción máxima.

Los detalles del cálculo se pueden encontrar aquí.

El grupo, como vendedor de opciones colectivas, tendrá más probabilidades de ganar a largo plazo, a pesar de las reducciones ocasionales. En los últimos 12 meses, el valor neto del grupo aumentó en más del 60%, lo que significa una APR del 60% a cambio. Por supuesto, esta medición se basa en la hipótesis de que el fondo común como garantía se utiliza en su totalidad. Para un índice de utilización promedio del 50%, el APR promedio esperado será del 30%, también con reducciones más pequeñas.

Según el gráfico anterior, en caso de un tiempo relativamente largo de movimiento unilateral de precios, el grupo sufrirá pérdidas, especialmente de marzo a mayo de 2020 y de octubre a noviembre de 2020 en el período de prueba.

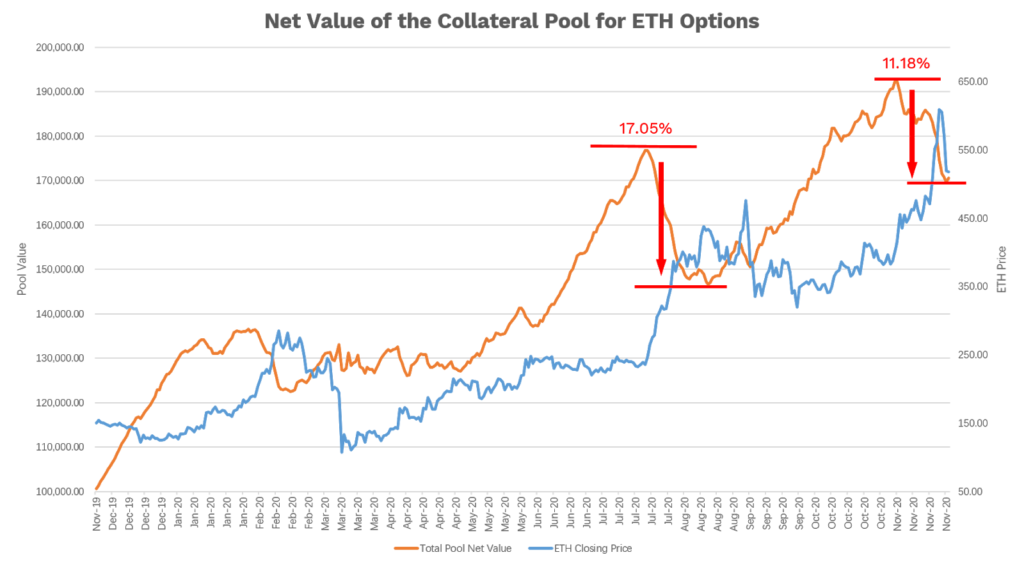

De manera similar, con la misma metodología, podemos simular el desempeño financiero de un grupo de opciones ETH en los últimos 12 meses como se muestra a continuación. Los detalles de la simulación se pueden encontrar aquí.

Resumen

Los conjuntos de garantías para las opciones se comportan de manera diferente a los conjuntos de préstamos y de liquidez AMM más conocidos. Los grupos proporcionan liquidez y garantía para las opciones, mientras que son recompensados con primas de opción y riesgos de ejecución. Es posible perder dinero en casos de movimiento unilateral del precio de mercado de los activos subyacentes. Pero a largo plazo, podría traer algunas recompensas favorables para los proveedores de liquidez.

Otras piscinas

Hay otros grupos, como bóvedas de castigo de rendimiento (protocolos) como YFI, YFII, Harvest, así como grupos de participación con el propósito de votar, cultivar o impulsar, como con CRV y Hegic. Los rendimientos en estos grupos se pueden medir en diferentes monedas base y también se pueden diversificar con diferentes perfiles de riesgo-rendimiento. Las bóvedas afirman aplicar estrategias en cadena sin pérdidas, con recompensas de cultivo y minería en efectivo constantes, y se están convirtiendo en sistemas más complicados a medida que se integran las herramientas más descentralizadas. Apostar lotes en algunas plataformas puede proporcionar un impulso en otras actividades mineras y ser recompensado con ganancias de las tarifas de transacción cobradas por el protocolo.

Conclusión

Los fondos de liquidez descentralizados se encuentran entre las mayores innovaciones en las finanzas descentralizadas. Reúnen con éxito suficiente liquidez para maximizar la eficiencia y reducir los costos, mientras mantienen una forma de código abierto y resistente a la censura con la tecnología blockchain.

Además, a medida que los proyectos DeFi continúan brindando a los usuarios modelos de liquidez combinada más diversificados, los participantes con diferentes preferencias de riesgo obtienen cada vez más opciones. Por supuesto, se recomienda encarecidamente que siempre investigue por su cuenta antes de depositar dinero en fondos comunes y que nunca ponga nada que no pueda permitirse perder.