Durante el último año, el término “DeFi” ha causado un gran revuelo en la comunidad descentralizada. Muchos en la comunidad creen que DeFi, o las finanzas descentralizadas, pueden cambiar completamente la economía global al hacer que el sector financiero sea transparente y más accesible. El movimiento DeFi aprovecha las redes descentralizadas para transformar los productos financieros antiguos en protocolos transparentes y sin confianza que se ejecutan sin intermediarios:

- Las trampas de las finanzas tradicionales.

- ¿Qué es DeFi y por qué lo necesitamos?

- Aplicaciones y casos de uso de DeFi.

DeFi tiene una oportunidad única de crear un nicho único en el espacio. Actualmente, hay 1.700 millones de personas en todo el mundo que no tienen acceso a servicios financieros esenciales. Sin embargo, con una simple conexión a Internet, podrán acceder a contratos inteligentes y experimentar un inmenso crecimiento financiero y seguridad con DeFi. Entonces, antes de analizar el meollo de este sistema revolucionario, comprendamos lo que está sucediendo actualmente en los sistemas financieros tradicionales.

Finanzas tradicionales y el problema de los 1,5 billones de dólares

Las finanzas tradicionales están centralizadas. Tenemos bancos centrales y autoridades que se encargan de nuestro dinero. Como no tenemos derecho a elegir la política monetaria que nos gobierna, todo lo que podemos esperar y rezar es que estas instituciones no se aprovechen de nosotros y opten por políticas que se alineen con los intereses de la mayoría. Sin embargo, como nos ha demostrado la historia, un sistema basado en la “confianza” inevitablemente fracasará.

Durante la crisis del coronavirus de 2020, la Reserva Federal, el sistema bancario central de EE. UU., Ocupó los titulares al afirmar que inyectarían hasta $ 1.5 billones de dólares en el mercado para evitar “interrupciones inusuales” y rescatar a los bancos que se encuentran bajo una inmensa presión financiera. Sin embargo, este dinero no es gratis y alguien tiene que pagarlo eventualmente. En última instancia, la gente común tiene que pagar el precio y se trata de un aumento de impuestos o tasas de desempleo más altas.

Una vez más, esto subraya el problema central de este sector. Existe una desalineación masiva entre los intereses de la gente y los intereses de las instituciones financieras. Esta desalineación fue tan evidente durante la crisis de Covid-19 que llevó a uno de los titulares más infames de todos los tiempos:

A pesar de que millones de personas en todo el mundo están perdiendo sus puestos de trabajo, las grandes empresas siguen obteniendo beneficios.

La solución a este problema radica en la descentralización.

¿Qué son las aplicaciones DeFi?

DeFi o “finanzas descentralizadas” es un término que lo abarca todo y se refiere a los activos digitales, las aplicaciones descentralizadas (DApps), los contratos inteligentes financieros y los protocolos que se ejecutan sobre cadenas de bloques públicas como Ethereum. Las cadenas de bloques públicas tienen varias propiedades altamente disruptivas.

- Descentralización: cada nodo de la red mantiene una copia de todos los datos almacenados dentro de la cadena de bloques, lo que niega la necesidad de una autoridad centralizada. Imagine un banco descentralizado o un sistema financiero que no depende de los caprichos de un regulador central. Esa es una de las promesas más emocionantes de DeFi.

- Transparencia: dado que todos en la red mantienen una copia de la cadena de bloques, todos los datos almacenados en el interior están abiertos para que los vean.

- Sin permiso: una cadena de bloques pública, a diferencia de una privada / autorizada, está abierta para todos. Al utilizar esta propiedad, DeFis podrá crear un sistema abierto en el que personas de todo el mundo, que no tienen acceso a servicios financieros sofisticados, puedan participar sin tener que pasar por una gran cantidad de trámites burocráticos.

- Confianza: en un sistema descentralizado, los nodos individuales tienen un incentivo económico para trabajar en interés del sistema. Esto está en marcado contraste con el sistema financiero tradicional en el que es necesario confiar en un órgano de gobierno centralizado para hacer bien su trabajo.

- Resistencia a la censura: las cadenas de bloques aprovechan las sofisticadas funciones de hash criptográficas para ser completamente inmutables. En otras palabras, una vez que ingresa algunos datos en la cadena de bloques, nadie puede alterarlos.

- Programable: las cadenas de bloques públicas como Ethereum y EOS son sistemas de código abierto y dan la bienvenida a desarrolladores de todo el mundo para que creen sus propias aplicaciones únicas sobre ellos. Esta apertura a la innovación ha llevado a la creación de fantásticas aplicaciones DeFi.

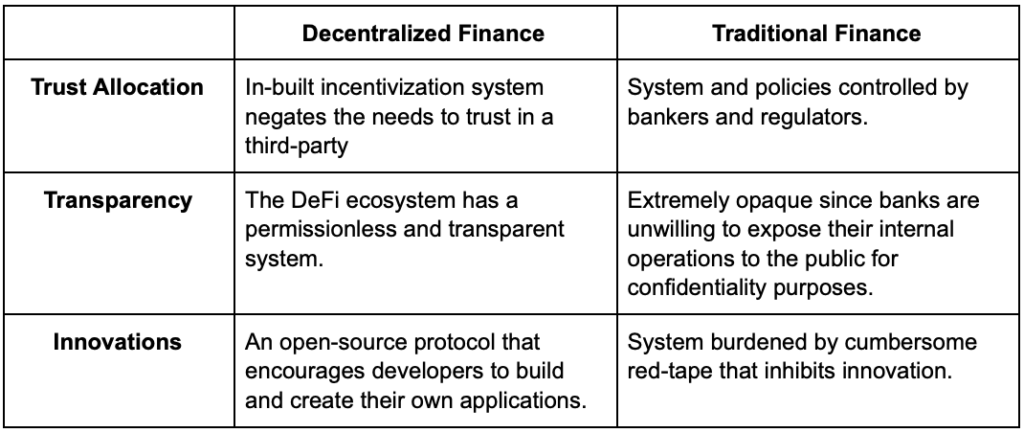

Finanzas descentralizadas vs finanzas tradicionales

¿Por qué necesitamos DeFi cuando tenemos criptomonedas?

Dado que las criptomonedas como Bitcoin ya están descentralizadas y sin fronteras, por naturaleza, ¿por qué necesitamos DeFi?

- Comparar criptomonedas puras con DeFi es como comparar dólares estadounidenses con préstamos. DeFi es un servicio financiero que puede tener múltiples casos de uso.

- Las criptomonedas de la vieja escuela han descentralizado el acto de emitir y almacenar dinero. Sin embargo, no han descentralizado el sistema financiero central en sí mismo.

- Las criptomonedas aún dependen de intercambios centralizados para su uso. DeFi incorpora intercambios descentralizados para asegurarse de que no haya puntos de falla centralizados dentro del ecosistema.

- Las organizaciones centralizadas administran la mayoría de las criptomonedas.

El ecosistema actual de DeFi

La gran mayoría de las aplicaciones DeFi se basan en la cadena de bloques Ethereum, ya que es la plataforma de contratos inteligentes más conocida del mundo con una gran comunidad de desarrolladores. Puede pensar en Ethereum como una supercomputadora global que alquila sus recursos computacionales a desarrolladores de todo el mundo que desean construir sus aplicaciones sobre ella.

Según DeFi Pulse, así es como se ve el estado actual de las aplicaciones DeFi en Ethereum:

- Actualmente, 900,8 millones de dólares están bloqueados en los contratos inteligentes de DeFi.

- El 11 de febrero de 2020, la cantidad de USD bloqueada en DeFi superó los mil millones de dólares.

- El 15 de febrero de 2020, la cantidad bloqueada alcanzó un máximo de $ 1.24 mil millones.

- MakerDAO, un protocolo de préstamos DeFi que es famoso por su moneda estable DAI vinculada con criptografía, tiene un dominio del 53,68% sobre el mercado.

DeFi.review nos brinda una descripción completa del panorama financiero descentralizado en todas las plataformas.

- Cuando se incluyen todas las plataformas, el dinero total encerrado supera los mil millones de dólares.

- Maker sigue teniendo la presencia más dominante del mercado, con un 41,92%.

- En segundo lugar está el protocolo de préstamos basado en EOS, EOSREX con $ 214,89 millones bloqueados.

Caso de uso de DeFi n. ° 1: Préstamos de DeFi

Los protocolos de préstamos transparentes y abiertos se han convertido rápidamente en el caso de uso más popular de DeFi. Volvamos a Defi.Pulse y echemos un vistazo a las cinco aplicaciones DeFi más populares en Ethereum:

Como puede ver, tres de los cinco principales son protocolos de préstamos. El razonamiento detrás de esto es doble:

- La inmensa popularidad de MakerDAO y su moneda estable DAI.

- DeFi Lending es una forma muy conveniente de obtener ingresos pasivos.

¿Qué son los préstamos DeFi?

Al igual que en un banco tradicional, un usuario deposita su dinero en la plataforma y gana intereses cuando otra persona lo pide prestado. La principal diferencia radica en cómo la plataforma maneja el dinero intermedio.

En la estructura crediticia tradicional, los préstamos son emitidos por instituciones financieras como bancos o servicios de préstamos de terceros. Estas instituciones realizan una verificación exhaustiva de los antecedentes del prestatario para juzgar si serán capaces de devolver el préstamo o no. Esta verificación incluye, pero no se limita a:

- Salario anual.

- Puntaje de crédito.

- Incumplimientos pasados.

Como tal, muchas personas incluso quedan excluidas del proceso. Incluso si entran, todavía tienen que pagar tasas de interés exorbitantes, lo que hace que todo el sistema sea altamente ineficiente.

Los préstamos DeFi tienen como objetivo democratizar todo este proceso y conectar a los prestatarios con un amplio grupo de prestamistas. En lugar de tener institutos que actúen como intermediarios, los contratos inteligentes conectan directamente al prestatario y al prestamista entre sí. El contrato inteligente es responsable de:

- Dictar los términos del contrato de préstamo en base a condiciones predeterminadas.

- Distribuir el interés en consecuencia.

Tanto el prestatario como el prestamista pueden beneficiarse enormemente de la naturaleza abierta de los préstamos DeFi.

Prestatarios

- Verificaciones de crédito cero que ponen los préstamos a disposición de una amplia variedad de inversores.

- Obtenga acceso a diferentes servicios públicos. P.ej. Un prestatario puede prestar temporalmente algunos tokens EOS y apostarlos en el ecosistema EOS para participar en la gobernanza de la red.

- Inmediatamente en corto el activo que piden prestado en diferentes intercambios para participar en el comercio de margen.

Prestamistas

- Es un plan HODL sólido a largo plazo.

- La oportunidad de obtener ingresos pasivos a través de intereses.

- Debido a la transparencia y la falta de mediadores, el prestamista obtiene mayores ganancias y tiene una comprensión más clara de los riesgos involucrados.

Las mejores DApps de préstamos DeFi n. ° 1: MakerDAO

MakerDAO es, de lejos, el proyecto más dominante en el espacio financiero descentralizado con la friolera de $ 484 millones encerrados en él. MakerDAO le permite bloquear su Ether en un contrato inteligente llamado Posición de deuda colateralizada de CDP, a cambio de DAI, una moneda estable que está vinculada por un montón de criptomonedas. En el ecosistema Maker, no hay prestamistas. El DAI que recibe es un préstamo que está garantizado por el ETH que bloqueó en el contrato de CDP. Junto con DAI, MakerDAO tiene otro token nativo llamado “MKR”. MKR se utiliza para pagar tasas de interés y para participar en la gobernanza descentralizada de Maker.

La relación DAI y CDP

- CDP genera DAI después de que el usuario bloquea Ether en el contrato.

- El éter se encierra en forma de éter combinado o PETH.

- El CDP calcula el interés acumulado en el PETH bloqueado a lo largo del tiempo. Este interés también se conoce como “tarifa de estabilidad”. Esta tarifa solo se puede pagar con los tokens MKR y se quema inmediatamente después de su uso.

- El usuario puede retirar su ETH del CDP en cualquier momento que desee pagando una cantidad equivalente de DAI.

- Dado que las criptomonedas son inestables, los préstamos otorgados están “sobre-garantizados” para garantizar la estabilidad de los tokens DAI. La sobregarantía significa que el valor del activo excede el valor del préstamo. Esto asegura que el precio de DAI se mantenga estable a través de las fluctuaciones del mercado.

- La tasa de colateralización actual es del 121,5%. Entonces, si envía $ 121.50 en Ether al CDP, obtendrá 100 DAI a cambio.

Interactuar con CDP

Los usuarios pueden interactuar con CDP mediante un proceso de cuatro pasos.

- Creación: el usuario activa la creación de CDP enviando una transacción a Maker. Luego envían otra transacción para financiar el CDP con ETH.

- Generación: el usuario ahora envía una transacción para generar y recuperar la cantidad de DAI que desea del CDP. El CDP calcula automáticamente la garantía devengada en función del índice de garantía y bloquea la cantidad.

- Pago de la deuda: el usuario puede recuperar el Ether bloqueado solo después de que el CDP esté libre de deudas. El usuario deberá pagar tanto la deuda como las tarifas de estabilidad acumuladas (en MKR) para que su CDP esté completamente libre de deudas.

- Cierre: Después del pago de la deuda, el usuario de CDP puede enviar una transacción final a Maker para recuperar todo o parte de su garantía en su billetera.

Las mejores DApps de préstamos DeFi n. ° 2: compuesto

Compuesto es otro protocolo prometedor de préstamos DeFi que tiene como objetivo construir un protocolo algorítmico de mercado monetario en Ethereum. Los usuarios pueden bloquear sus activos en el fondo de liquidez de Compound y obtener ingresos pasivos a través de un interés de capitalización continua.

El compuesto actualmente es compatible con BAT, DAI, ETH, USDC, REP y ZRX. Cada uno de estos tokens se conecta a Compound a través de su token nativo “cToken”. cToken permite a los usuarios ganar intereses sobre su dinero al mismo tiempo que les permite transferir, comerciar y adquirir servicios en otras aplicaciones.

Puntos a tener en cuenta:

- Compound maintains excess liquidity through a moving interest rate that’s dependent on the real-time supply and demand of each crypto asset.The Interest rate gets compounded as soon as a block is mined.You have the freedom to pay back your loans and unlock your locked assets, any time you want.

Los usuarios pueden acuñar o crear cTokens utilizando una billetera compatible con Ethereum como MetaMask, billetera Coinbase o billetera Huobi.

Caso de uso de DeFi n. ° 2: Derivados de DeFi

“Derivado” es un término bastante conocido en las finanzas tradicionales. Se refiere a un contrato que deriva su valor del desempeño en el mercado de una entidad subyacente, como un activo, índice o tasa de interés. Los términos del contrato son ejecutados por un tercero llamado “corredor”.

Los derivados descentralizados son bastante similares, salvo por un factor crucial: en lugar de un corredor centralizado, utilizan un contrato inteligente. Hay varias ventajas de este enfoque:

- Elimina la necesidad de un tercero.

- Liquidación automatizada en cadena.

- Los usuarios pueden crear instrumentos sobre prácticamente cualquier activo subyacente.

Entonces, ¿por qué usar derivados en primer lugar? Hay dos razones principales:

- Lo protege de futuras fluctuaciones de precios desde que firmó un contrato para comprar un activo por un precio fijo.

- Obtenga ganancias al predecir correctamente cómo va a cambiar el precio de la entidad en el futuro.

Los cuatro tipos de derivados

- Swaps: permite a las contrapartes intercambiar flujos de efectivo entre sí. El contrato de derivados de swaps define las fechas de los desembolsos y su cálculo.

- Opciones: El comprador puede comprar o vender el activo subyacente regulado por el contrato si así lo desea.

- Futuros: el comprador debe comprar el activo subyacente al precio predeterminado en una fecha fija en el futuro.

- Forwards: esta es una versión más personalizable del contrato de futuros.

Importancia de los derivados de DeFi

Los activos sintéticos, como los derivados, forman una parte enorme y vital del panorama financiero mundial. Según el Banco de Pagos Internacionales (BPI), para el primer semestre de 2019, actualmente hay alrededor de $ 640 billones en derivados financieros en circulación. Esto fácilmente hace que el mercado de derivados sea el más grande del mundo.

Con DeFi, será posible llevar estos contratos de derivados al espacio descentralizado. Veamos solo algunos de los casos de uso de derivados en el mundo de las criptomonedas:

- Los derivados de futuros pueden permitir a los inversores mitigar el riesgo de fluctuaciones de precios.

- Permitir a los usuarios de países en desarrollo invertir en acciones de países del primer mundo.

- Apuesta por el rendimiento futuro de una moneda.

Ejemplo de aplicación de derivados de DeFi – Synthetix

Synthetix es una plataforma de negociación entre pares que permite a los usuarios acuñar varios activos sintéticos, incluidos los derivados. El token Synth (SNX) nativo de la plataforma proporciona acceso a 20 activos diferentes, como bitcoin, USD, oro, TSLA (acciones de Tesla), etc.

Entonces, ¿cómo funciona este sistema? Vamos a ver:

- Un usuario crea activos sintéticos poniendo garantías en forma de tokens SNX.

- El usuario ahora puede cambiar su activo sintético por otro.

- El mecanismo de garantía conjunta de Synthetix garantiza que todos los SNX asuman colectivamente los riesgos de contraparte de las posiciones de otros usuarios.

Caso de uso de DeFi n. ° 3: intercambios descentralizados

Los intercambios cumplen una de las funciones más críticas en el ecosistema criptográfico, sirviendo como un puente entre los mundos fiduciario y criptográfico. Habiendo dicho eso, es difícil ignorar sus muchos problemas y la forma en que ha plagado el espacio criptográfico durante los últimos años.

- Primero, hablemos del elefante en la habitación. Una y otra vez, los intercambios centralizados han demostrado ser un objetivo obvio para los piratas informáticos. Estos ataques repetidos han dañado la percepción pública de las criptomonedas.

- Dado que los intercambios son entidades centralizadas, pueden estar sujetos a una mala gestión. El infame monte. El hackeo de Gox ocurrió directamente como resultado de una mala gestión.

- Finalmente, las operaciones del intercambio pueden verse afectadas por las políticas del país en el que está registrado.

¿Qué son los intercambios descentralizados?

Los intercambios descentralizados o “DEX” permiten el comercio sin confianza sin depender de intermediarios al ejecutarse en la parte superior de un libro mayor compartido. Un DEX conecta directamente a dos partes entre sí y les permite compartir activos sin tener que pasar por un intermediario. Veamos cómo funciona el proceso:

- Suponga que desea convertir su BTC a ETH.

- Envía una solicitud al DEX para convertir su BTC a ETH.

- El contrato inteligente DEX verificará primero si les ha enviado la cantidad requerida de BTC o no.

- Ahora el DEX pasará por sus otras solicitudes para emparejarlo con un pedido apropiado.

- Una vez que se complete la transacción, recibirá la cantidad apropiada de ETH en su billetera.

Ventajas de DEX

La falta de un intermediario asegura que no haya un solo punto de falla.

No depende de la gestión centralizada.

Ejemplo de DEX n. ° 1: Uniswap

Uniswap es un DEX basado en Ethereum que permite el comercio de tokens ETH y ERC20. Utiliza reservas de liquidez para facilitar el intercambio de activos digitales en su plataforma. Estas reservas son proporcionadas por una red de “proveedores de liquidez”. Las personas pueden usar el protocolo siempre que tengan instalada la billetera MetaMask.

Uniswap consta de dos contratos inteligentes codificados por Vyper:

- Contrato de intercambio.

- Contrato de fábrica.

Contrato de intercambio

- Cada contrato de intercambio admite exactamente un token ERC20 y tiene una reserva de ETH y sus Token ERC20.

- Puede realizar un intercambio de ERC20 a ERC20 utilizando ETH como intermediario a través de estos contratos.

Contrato de fábrica

- Se utiliza para implementar nuevos contratos de intercambio.

- Sirve como registro de contratos de intercambio.

- Ejemplo de DEX n. ° 2: red Kyber

Kyber Network es uno de los DEX más conocidos que existen. Kyber trabaja utilizando grupos de más de 70 tokens ERC20 diferentes llamados “reservas” que son controladas por diferentes partes. Si envía un pedido al protocolo Kyber, revisa todas las reservas disponibles y devuelve el mejor precio posible.

El token nativo de Kyber se llama Kyber Network Crystals (KNC). Las reservas deben pagar tarifas en KNC para continuar sus operaciones. Las tarifas cobradas se queman o se otorgan a las dApps integradas.

Conclusión

El movimiento DeFi es una de las ofertas más prometedoras del espacio descentralizado. La tecnología involucrada no solo es intrigante, sino que realmente tiene la oportunidad única de revolucionar el panorama financiero mundial. Si quieres ser parte de este movimiento, en Ivan on Tech Academy tenemos el curso perfecto para ti.

Nuestro curso DeFi le brindará los conocimientos fundamentales necesarios para sumergirse más profundamente en el maravilloso mundo de las finanzas descentralizadas. El curso le proporciona los bloques de construcción fundamentales necesarios para brindarle una vista holística de todo el espacio DeFi. Únase a nosotros y comprenda el verdadero potencial de este espacio.